极端行情中什么最容易被忽视?听听投资大师们怎么说

一、为什么应该在下跌后买入?

霍华德·马克斯是美国橡树资本的创始人,他曾这样描述熊市:“熊市有三个阶段。在第一个阶段,只有少数深谋远虑的投资者意识到,尽管现在的形势很好,但是察觉到了风险的来临。第二个阶段,大多数人意识到了情况真的在变得越来越差。第三个阶段,所有人都非常悲观,认为市场没有救了,这时熊市很可能就来到了底部。”

霍华德·马克斯认为,投资能成功的关键在于逆向思维,当大多数人看不到投资的价值时,价格才会低于价值。这时候,杰出的投资者会买入那些被人忽视的好资产,安静的等待价格回归至它的价值。

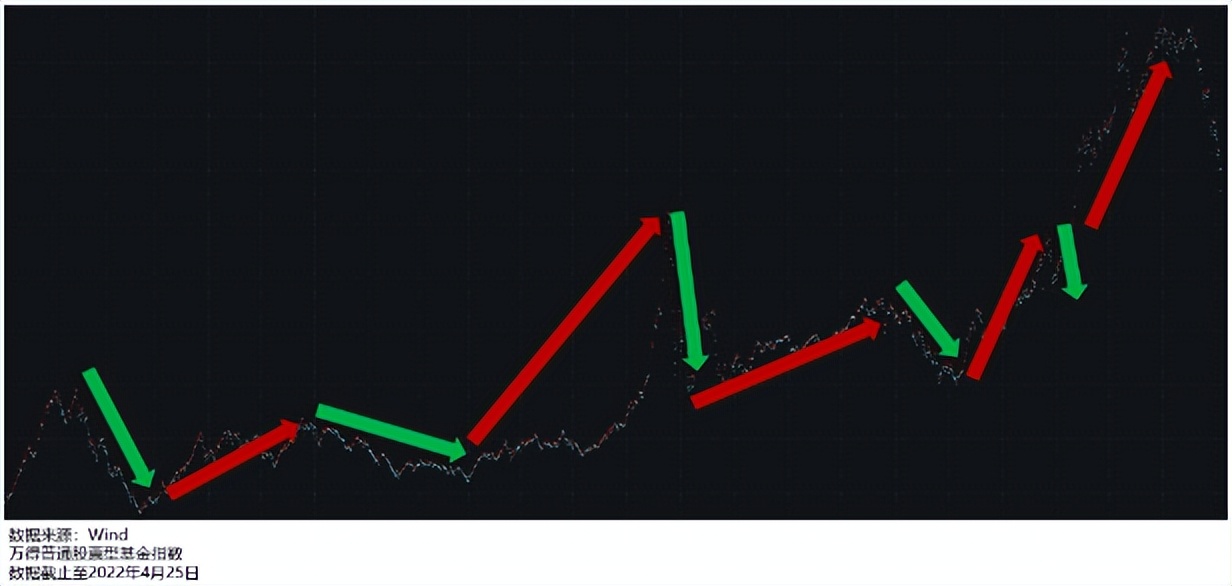

作为普通投资者,试图掌握股票的真正价值是很难的,我们可以将钱交给专业的、业绩优秀的基金经理,帮助我们在市场情绪崩溃的时候,买入那些被人忽视、抛弃的好公司。可以说,很多优秀企业只有在熊市的时候,我们才能以一个很便宜的价格获取它们的股票,其他的时间里,它们的价格都非常昂贵。熊市,是几年才出现一次的好机会。股票型基金就是个很好的例子,在每一次大回撤之后,都会再次创新高。

二、投资者最优秀的品质是什么?

彼得·林奇是一位业绩卓越的基金经理,管理麦哲伦基金13年里,创造了年化29%的回报。但是,他的投资生涯并不是一帆风顺的,在1987年的那次股灾中,他的基金损失惨重,他自己也深深的感悟到了作为一个投资者最优秀的品质,那就是耐心。

在股市暴跌的时候卖出,价格往往是非常低的,如果投资者总是习惯于这样抛售自己的资产,最后的结果就是什么都没有剩下。那些选择在1987年底部割肉的基金投资者,就完美错过了之后一年反弹超23%的行情。如果在市场底部的时候,再等一等,再有耐心一点,在行情出现好转后,投资者们也就不必再急于卖出了。

即使市场大跌让自己很恐慌,资金的压力很大,那最好也不要一次性全部抛售干净,可以先减轻一些仓位,让自己更舒服一些,然后再等等看。这样做的话,最后获得的回报也会比全部抛售要高。

三、极端行情中什么最容易被忽视?

达里奥是桥水基金的创始人,提出了全天候的资产管理策略。他曾经说过:“在市场出现下跌时,投资者们总是会做出卖出的决定,屈服于恐惧不是一个聪明的策略,这样做是不会在投资上取得成功的。”

当市场下跌,我们的情绪出现大幅波动的时候,“想做的决定”和“应该做的决定”往往相差甚远。投资者经常会因为股票价格的变化,而做出情绪化的反应,对于高热度的东西蜂拥而至,不热的时候就立刻卖出。这就是错误的决定。

当我们意识到自己的决定错了的时候,就需要立刻去反思,避免下次再犯同样的错误。

最近一些小伙伴提到,明知道现在是市场低位了,可是子弹已经打光了,苦恼无法再次加仓了。这时就需要去反思这一次的问题,是不是加仓的频率太高了?单次加仓的金额太多了?

四、在等待中还能做些什么?

如果你很有耐心、懂得回报需要等待,能控制好自己的情绪,在市场下跌时也能逆势买入,闲暇之余还能做些什么呢?

芒格作为巴菲特的黄金搭档,意识到早期“捡烟蒂”式的投资理念可能不适用于当今的投资环境了,主动去探索新的投资机会、升级自己的投资体系,买入了像苹果这样的科技公司,获得了丰厚的回报。在投资世界里,我们每个人都有自己不懂的领域。比如很多小伙伴看好之前下跌较多的板块,像医药和半导体,但却不太了解这些投资方向,这就需要学习新的知识,去了解行业背后的投资逻辑、以及哪些基金可以帮助自己布局这些板块。

同样重要的是,在这个学习的过程中,我们不再将过多的精力放在持仓的盈亏上面了。减少对价格波动的关注,有利于我们拿得稳、拿得住。

风险提示及免责条款

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。本文来自互联网用户投稿,文章观点仅代表作者本人,不代表本站立场。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如若转载,请注明出处。如若内容有涉嫌抄袭侵权/违法违规/事实不符,请点击 举报 进行投诉反馈!