影响贷款利率的主要因素包括什么?与这几点息息相关

关于影响贷款利率的因素:

首先,各大金融机构一般会参考贷款基准利率或贷款市场报价利率(LPR)定价。

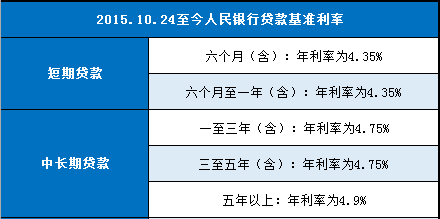

一、贷款基准利率

(一)短期贷款

六个月(含)年利率为4.35%;

六个月至一年(含)年利率为4.35%。

(二)中长期贷款

一至三年(含)年利率为4.75%;

三至五年(含)年利率为4.75%;

五年以上年利率为4.9%。

二、贷款市场报价利率(LPR)

2024年5月20日最新贷款市场报价利率(LPR):

一年期LPR为3.45%,五年期以上LPR为3.95%(以上lpr在下一次发布lpr之前有效)。

提醒:

贷款市场报价利率(LPR)每月20日(遇节假日顺延)都会重新报价,一般会于当日的9时15分公布,公众可在全国银行间同业拆借中心和中国人民银行网站查询。

【点击此处】可查询

其次,在确定贷款利率时,正规金融机构都会注意高利贷的界定标准。

一般执行24%或36%的“两线三区”标准:

(一)“两线”

即年利率24%的司法保护线和年利率36%的高利贷红线。

(二)“三区”

1、司法保护区

借贷双方约定的利率不超过年利率24%,利率合法有效。

2、自然债务区

借贷双方约定的利率在年利率24%至36%之间,法院不予干预。

3、无效区

借贷双方约定的利率超过年利率36%,超出部分的利息被认定无效。

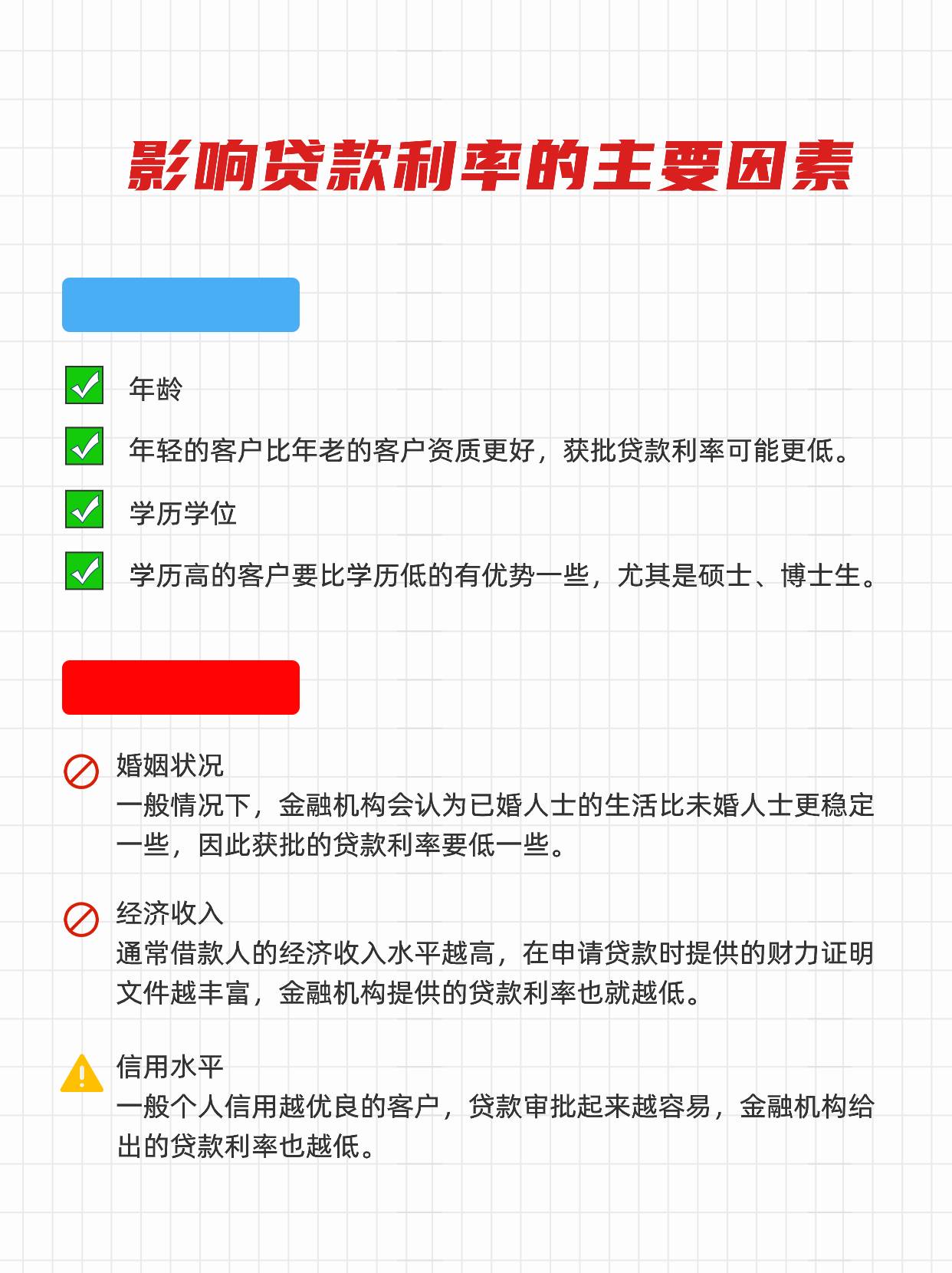

然后,具体的贷款利率与客户的综合资质有关。资质越好,利率可能越低。

主要涉及以下几个方面:

(一)年龄

贷款年龄需要在十八周岁及以上,有些要求严格的,可能需要年满二十周岁或者二十二周岁。而且普遍会有最高年龄上限,有的是五十周岁,有的是五十五周岁,还有的是六十周岁或六十五周岁。

如此一来,自然是年轻的客户比年老的客户资质更好,申请贷款时系统给出的利率也就有可能更低。毕竟年龄偏高的客户身体素质一般不如年轻人,有些金融机构甚至会拒绝批贷。

(二)学历学位

学历高的客户要比学历低的客户有优势一些,虽然不是影响贷款利率的决定性因素,但多少还是有一定关联的,尤其是硕士、博士生。

(三)婚姻状况

一般情况下,金融机构会认为已婚人士的生活比未婚人士更稳定一些,因此在进行贷款审批时,已婚人士获批的贷款利率可能就会比未婚人士获批的贷款利率要低一些。

(四)经济收入

通常借款人的经济收入水平越高,在申请贷款时提供的财力证明文件越丰富,越能证明自己具备充足的还款能力。如此一来,金融机构提供的贷款利率自然也就越低。

反之,若是借款人的经济收入较为一般,提供的财力证明文件有限的话,金融机构提供的贷款利率估计不会太低,甚至可能会怀疑借款人的还款能力,从而拒绝其借款请求。

(五)信用水平

无论申请何种贷款,借款人的信用情况都是金融机构的重点参考因素,因为其决定了金融机构的放贷风险。一般个人信用越优良的客户,贷款审批起来越容易,金融机构给出的贷款利率也越低。

而若是信誉度较为一般的话,金融机构给出的贷款利率估计就不会很低了。甚至借款人的信用若存在一定问题,比如个人征信报告中有逾期等不了记录,那金融机构还可能会直接拒绝批贷。

以上就是“影响贷款利率的主要因素包括什么”的相关内容。

风险提示及免责条款

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。本文来自互联网用户投稿,文章观点仅代表作者本人,不代表本站立场。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如若转载,请注明出处。如若内容有涉嫌抄袭侵权/违法违规/事实不符,请点击 举报 进行投诉反馈!