山西七大煤炭集团了解一下?

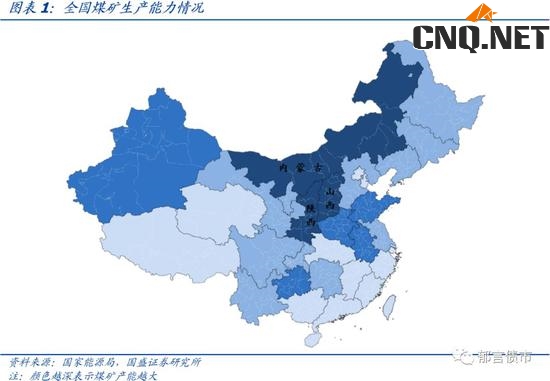

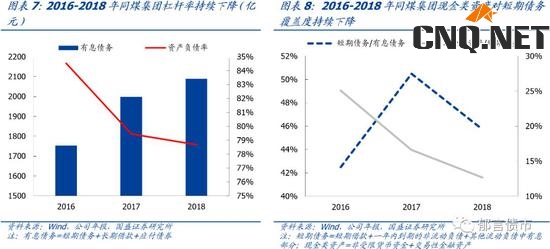

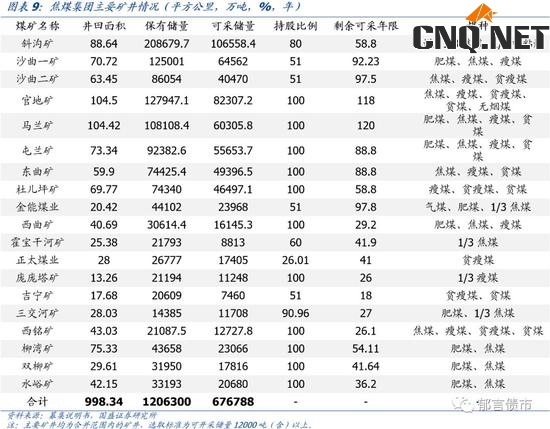

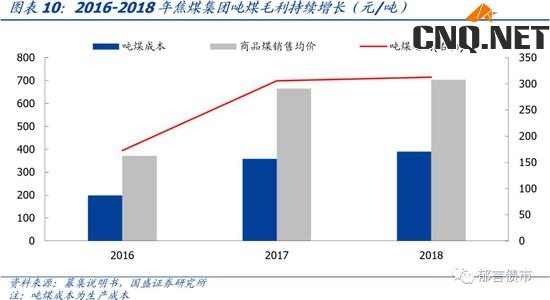

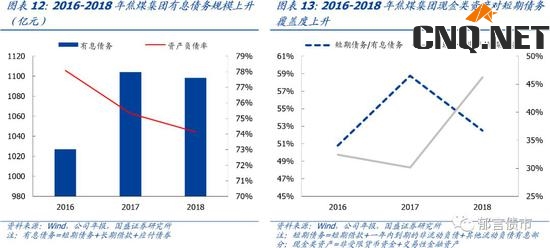

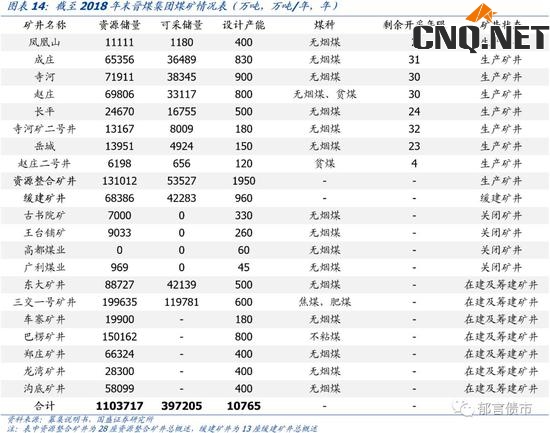

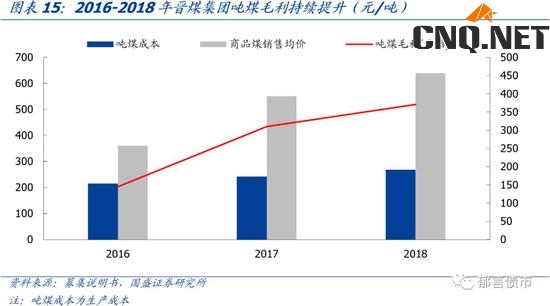

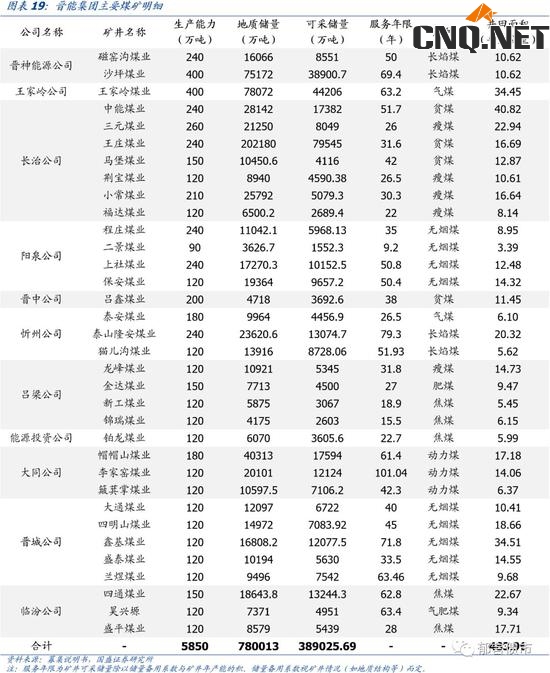

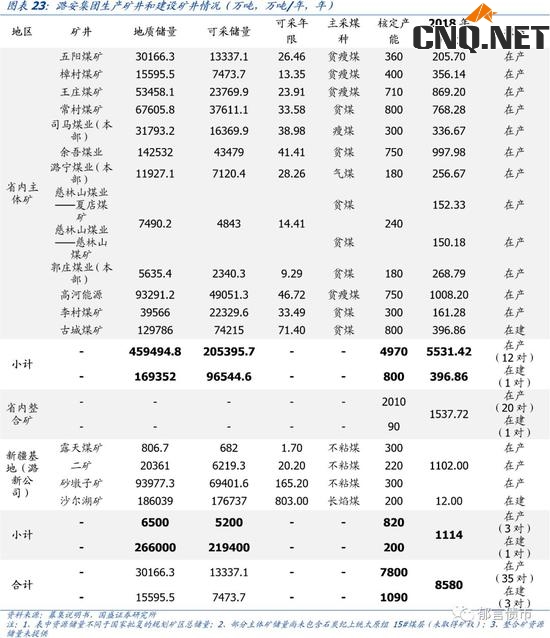

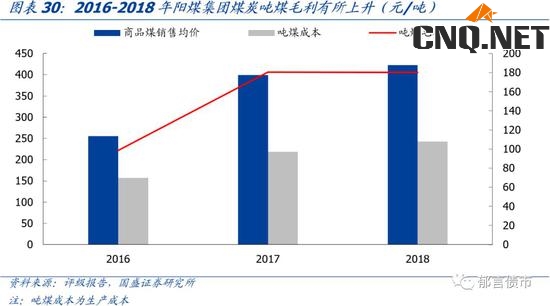

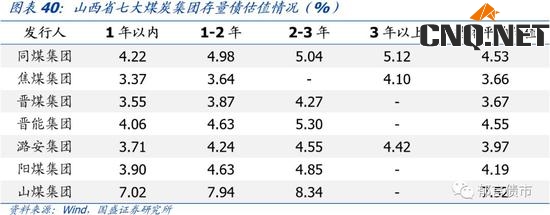

摘 要 山西省煤矿产能位居全国第一,煤炭开采历史悠久。截至2018年12月31日,全国证照齐全的煤炭生产矿井总产能为35.27亿吨/年,其中山西省为9.63亿吨/年,位居全国第一。山西煤炭资源具有分布广、品种全、整体煤质优良、开采自然条件优越等特点。全省含煤面积5.88万平方千米,占全省面积近40%。 经过煤炭行业资源整合和企业兼并重组,2017年山西省形成了七大煤炭集团,分别为同煤集团、焦煤集团、晋煤集团、晋能集团、潞安集团、阳煤集团和山煤集团。 本文将从股东背景、资源禀赋、经营情况、盈利能力和债务情况五大方面分析煤炭企业。股东背景主要关注是国企还是民企,煤炭行业具有强周期性,在行业景气度较低时,国企可能会获得一定的政府支持,从而提高抗风险能力。山西七大煤炭集团实际控制人均为山西省国资委,股东背景较强。煤企的生产经营依托其所拥有的煤炭资源禀赋,煤种稀缺性、煤质优劣、煤炭储量、生产能力等因素较为重要,直接影响煤企的营收规模和盈利能力。经营情况方面,除了主业的煤炭业务,还需关注非煤业务。由于煤炭开采成本通常变化较小,煤炭价格波动对煤企盈利情况影响较大,因此煤企通常会延伸产业链,发展非煤业务以降低经营风险,需关注非煤业务类型和盈利能力。常见的非煤业务包括贸易、电力、煤化工和焦化等。盈利能力主要关注煤企整体的盈利表现,包括净利润规模及增速、净资产收益率(ROE)、期间费用率和主营业务收现比率等指标。债务情况主要关注资产负债率、有息债务增长率、有息债务期限及品种结构、短期及长期偿债能力等。 综合来看,我们将山西七家煤炭集团分为三个梯队:第一梯队是焦煤集团和晋煤集团;第二梯队是潞安集团、晋能集团、阳煤集团和同煤集团;第三梯队是山煤集团。 从存量债估值看,焦煤集团和晋煤集团估值水平较低,2年以内存量债估值均低于4%,整体平均估值低于3.7%。而山煤集团估值较高,各期限存量债估值均高于7%,整体平均估值为7.52%。潞安集团整体平均估值在4%左右,阳煤集团、晋能集团和同煤集团整体平均估值在4.2%-4.5%左右。 经过16年以来的供给侧改革去产能,煤价大幅上涨,近两年煤炭企业盈利能力及资产负债率都明显改善,未来煤价虽然可能会震荡回落,但大幅下跌的可能性较小,仍将处于历史较高区间。因此,在目前缺高性价比资产的情况下,煤企借新还旧相对顺畅,当前信用利差处于历史较高分位数并且收益率较高的山西煤企值得关注。例如,山煤集团的1年内个券,晋能集团、同煤集团、阳煤集团和潞安集团的3年内个券。 风险提示:数据口径有偏差,煤炭行业政策超预期。 一、山西省煤矿产能位居全国第一 山西省煤矿产能位居全国第一,煤炭开采历史悠久。截至2018年12月31日,全国证照齐全的煤炭生产矿井总产能为35.27亿吨/年,主要分布于华北地区。其中,山西、内蒙古和陕西位居前三名,分别为9.63亿吨/年、8.54亿吨/年和4.44亿吨/年,合计占全国总产能的64%。 山西省的煤炭资源具有分布广、品种全、整体煤质优良、开采自然条件优越等特点。全省煤炭资源分布在六大煤田:大同煤田、宁武煤田、河东煤田、霍西煤田、西山煤田和沁水煤田,含煤面积5.88万平方千米,占全省面积近40%。煤种及分布上,以动力煤和优质炼焦煤为主,其中,动力煤主要分布在晋北的大同煤田和宁武煤田,焦煤主要分布在晋西的河东煤田、晋中的霍西煤田和西山煤田。其次是无烟煤,主要分布在晋东的沁水煤田。煤质方面,河东煤田离柳矿区的4#煤,也称“柳林煤”,是世界范围稀有的优质炼焦煤;大同煤田的动力煤、沁水煤田晋城矿区的无烟煤煤质优良。 经过煤炭行业资源整合和煤炭企业兼并重组,2017年山西省形成了七大煤炭集团,分别为大同煤矿集团有限责任公司(以下简称“同煤集团”)、山西焦煤集团有限责任公司(以下简称“焦煤集团”)、山西晋城无烟煤矿业集团有限责任公司(以下简称“晋煤集团”)、晋能集团有限公司(以下简称“晋能集团”)、山西潞安矿业(集团)有限责任公司(以下简称“潞安集团”)、阳泉煤业(集团)有限责任公司(以下简称“阳煤集团”)和山西煤炭进出口集团有限公司(以下简称“山煤集团”)。这七大煤炭集团控股股东均为山西省国有资本投资运营有限公司(以下简称“山西国投”),实际控制人均为山西省国资委。除晋能集团和山煤集团外,其余5家均由山西省原中央直属的八大矿务局重组改制而来。 二、煤炭企业分析框架 本文主要从股东背景、资源禀赋、经营情况、盈利能力和债务情况五大方面分析煤炭企业。股东背景主要关注是国企还是民企,煤炭行业具有强周期性,在行业景气度较低时,国企可能会获得一定的政府支持,从而提高抗风险能力。煤企的生产经营依托其所拥有的煤炭资源禀赋,煤种稀缺性、煤质优劣、煤炭储量、生产能力等因素较为重要,直接影响煤企的营收规模和盈利能力。经营情况方面,除了主业的煤炭业务,还需关注非煤业务。由于煤炭开采成本通常变化较小,煤炭价格波动对煤企盈利情况影响较大,因此煤企通常会延伸产业链,发展非煤业务以降低经营风险,需关注非煤业务类型和盈利能力。常见的非煤业务包括贸易、电力、煤化工和焦化等。盈利能力主要关注煤企整体的盈利表现,包括净利润规模及增速、净资产收益率(ROE)、期间费用率和主营业务收现比率等指标。债务情况主要关注资产负债率、有息债务增长率、有息债务期限及品种结构、短期及长期偿债能力等。 三、山西七大煤炭集团面面观 本文接下来根据煤炭企业分析框架,对山西省七大煤炭集团依次进行详细分析。 1. 同煤集团:动力煤储量丰富、产能大,债务负担较重 同煤集团的前身大同矿务局成立于1949年8月30日,为原煤炭部直属的94个统配矿务局、山西八大矿务局之一。2000年7月,大同矿务局正式改制为大同煤矿集团有限责任公司。2017年8月,山西省国资委将其持有的同煤集团65.17%股权无偿划转至山西省国有资本投资运营有限公司。同煤集团控股股东由山西省国资委变更为山西国投,实际控制人仍为山西省国资委。 同煤集团煤炭资源储量丰富,以大同、宁武、河东三大煤田资源为基础,主要矿区为大同、朔南、轩岗、保德四大矿区,跨越大同、朔州、忻州三市。截至2018年末,同煤集团拥有67座矿井,井田面积合计2015.57平方公里,年生产能力1.563亿吨,资源储量合计310.10亿吨,可采储量141.09亿吨。煤种以优质动力煤为主,主要煤种为不黏煤和弱黏煤,具有高发热量、低灰、低硫等特点,已形成“大友”、“大沫”、“口泉”和“大有”四大知名品牌。 煤炭主业突出,去产能带动盈利明显改善。2016-2018年煤炭业务收入由591.89亿元上升至780.58亿元,占比由34.79%上升至44.22%。受益于去产能推进,2016年中以来煤炭价格企稳回升,毛利率由16年的30.79%上升至17年的36.97%,18年小幅下滑至35.33%。 动力煤煤价低导致集团吨煤毛利和煤炭业务毛利率较低。动力煤煤价在三大煤种中最低,导致同煤集团的吨煤毛利在七家煤企中处于较低水平,2018年为230.99元/吨,明显低于晋煤集团371元/吨和焦煤集团312.25元/吨。相应地,同煤集团煤炭业务毛利率较低,2018年为35.33%,其他6家煤企均在40%以上。 非煤业务以电力为主,2017年出现亏损。2016-2018年电力业务营业收入由85.76亿元上升至120.21亿元,营收占比由5.04%上升至6.81%。受煤炭价格回升影响,电力业务盈利空间被挤压,毛利率由16.29%下降至7.99%,且于2017年发生亏损。截至2018年9月底,电力装机容量总计1708.5万千瓦,其中火电装机容量占比90.49%。2016-2018年,发电量由262亿千瓦时增长50.46%至394.2亿千瓦时。 债务方面,由于承担过多社会职能,债务负担较重,短期偿债能力较弱。同煤集团其他应收款常年较高,2018年增加至722.96亿元。其中,企业办社会、剥离社会职能退出单位、历史矿井和产能退出矿井的其他应收款余额较高,使得公司债务负担较重。 2017年资产负债率大幅降至79.46%,主要因为采矿权重估,2018年小幅降至78.67%,仍处于较高水平。2018年有息债务为2090亿,较16年增长19.17%,增幅排7家煤企首位。2018年,现金类资产/短期债务降至12.66%,在7家煤企中排倒数第二。 2. 焦煤集团:炼焦煤产能全国第一,煤炭和焦化盈利能力较强,负债率最低 焦煤集团于2001年由西山煤电、汾西矿业和霍州煤电为主体组建,前身分别是成立于1956年的西山矿务局、汾西矿务局和成立于1958年的霍州矿务局。2017年8月,山西省国资委将焦煤集团100%股权划转至山西省国有资本投资运营有限公司,焦煤集团成为山西国投全资子公司,实际控制人仍为山西省国资委。 焦煤集团是目前全国规模最大、品种最全的优质炼焦煤生产企业和炼焦煤市场主供应商,在煤种和煤质上均有独特优势。现有煤种包括焦煤、肥煤、1/3焦煤、瘦煤、气肥煤、贫煤等炼焦煤所有品种,其中强粘焦煤和肥煤均为世界稀缺资源,具有低灰、低硫、低磷、粘结性强、结焦性好等特性,是钢厂不可或缺的骨架炉料。 炼焦煤生产能力位居全国第一。煤炭资源分布于西山、霍西、河东、沁水、宁武五大煤田,有六大主力生产和建设矿区,主要矿厂分布在太原、晋中、临汾、运城、吕梁、长治、忻州7个地市的29个县区。截至2019年3月末,焦煤集团拥有96座矿井,煤田面积合计2203.47平方公里,年生产能力1.84亿吨,在七家煤企中位居第一,明显高于第二位的同煤集团(1.56亿吨),资源储量合计216.96亿吨,可采储量114.22亿吨。 炼焦煤稀缺,煤价回升明显,吨煤毛利较高。炼焦煤、无烟煤、动力煤三大煤种中,炼焦煤价格最高,2016年年中以来价格回升也最明显。2017年焦煤集团商品煤销售均价由2016年的370.82元/吨大幅上升至664.62元/吨,2018年继续上升至702.8元/吨。吨煤毛利由16年的172.34元/吨大幅上升至18年的312.8元/吨。煤炭业务毛利率也维持在较高水平,2018年为44.44%。 非煤业务以焦化为主,毛利率持续提升。截至2019年3月31日,公司焦炭产能为1164万吨/年。2016-2018年焦炭产量分别为928万吨、943万吨和998万吨;销售均价分别为951.1元/吨、1565.76元/吨和1750.78元/吨。受益于销售均价上涨,2016-2018年,焦化业务营收占比由8.53%上升至13.66%,毛利率由5.03%上升至15.01%。 负债率最低,短期偿债能力较强。焦煤集团资产负债率在七大煤企中最低,有息债务规模增速也较慢,债务规模控制良好。2018年,现金类资产/短期债务大幅提高至46.24%,短期偿债能力提高,且在7家煤企中排名第一。 3. 晋煤集团:无烟煤煤质优良,煤炭和煤化工盈利能力较强,短期债务占比较高 晋煤集团的前身为泽州煤矿筹备处,始建于1958年,1965年更名为晋城矿务局,1988年整体产能达到千万吨。2000年晋城矿务局正式改制为山西晋城无烟煤矿业集团有限责任公司,2005年债转股后退出国有独资企业行列。2017年8月,山西省国资委将其持有的晋煤集团62.57%股权无偿划转至山西省国有资本投资运营有限公司。晋煤集团控股股东由山西省国资委变更为山西国投,实际控制人仍为山西省国资委。 无烟煤煤质在全国范围内具有明显竞争优势,煤炭资源分布集中。晋煤集团煤炭资源集中分布在沁水煤田晋东矿区,主要煤种为无烟煤。晋东矿区无烟煤储量丰富,占山西省无烟煤储量的65%,占全国无烟煤储量的26%。该矿区无烟煤具备“三低四高”的特点,即低硫、低灰、低挥发分、高热值、高灰溶点、高固定碳含量、高机械强度,是化工生产的理想原料。截至2018年末,晋煤集团产能为10765万吨,合并口径资源储量合计110.37亿吨,可采储量39.72亿吨。 吨煤毛利突出,煤炭业务盈利能力强。2016-2018年晋煤集团煤炭业务营业收入年均增速超过30%。2016-2018年集团商品煤销售均价上涨77.41%,上涨幅度较大,吨煤毛利显著提高,2018年煤炭业务毛利率为47.28%,处于较高水平。 非煤业务以煤化工为主,煤化工业务规模全国领先,毛利率逐年上升。晋煤集团是我国大型煤化工企业集团之一,主要产品为合成氨、尿素和甲醇,其中甲醇的产量近三年增长了24.67%。受益于尿素价格和甲醇价格波动上升,2018年尿素和甲醇吨毛利分别同比大幅增长1207.78%、131.59%,化工业务毛利率由2016年的12.22%上升至16.12%。 晋煤集团是全国最大的煤层气抽采利用基地,根据山西省国资委2018年2月公布的《省属企业主辅业目录》,燃气产业将作为晋煤集团的主业重点发展。集团出资设立的山西燃气集团有限公司将负责推进山西省省级煤层气(燃气)专业化重组、做大做强晋气品牌。2018年集团煤层气抽采量24.31亿立方米,煤层气利用量17.01亿立方米,井下瓦斯抽采利用率56.99%,高出全国平均水平18.80个百分点。虽然集团煤层气业务营收占比较小,但该项业务毛利率高达53.38%,未来在政策支持下有较大增长空间。 18年资产负债率下降较多,短期债务占比较高。2018年晋煤集团资产负债率为76.71%,相较17年下降6.88个百分点,主因18年采矿权重估增值较多。18年短期债务占有息债务比例为62.91%,处于较高水平。2018年现金类资产/短期债务为20.66%,高于同煤集团和阳煤集团,位列7大煤企的倒数第三。 4. 晋能集团:煤种全,煤炭贸易业务有优势,短期债务占比较低 晋能集团成立于2013年4月24日,由山西煤炭运销集团有限公司(以下简称“煤销集团”)和山西国际电力集团有限公司(以下简称“山西电力集团”)重组而来。煤销集团成立于2007年7月,前身为山西省煤炭运销总公司;山西电力集团前身为山西省地方电力公司。2017年8月,山西省国资委将其持有的晋能集团64.06%股权无偿划转至山西省国有资本投资运营有限公司。晋能集团控股股东由山西省国资委变更为山西国投,实际控制人仍为山西省国资委。 煤炭资源较为分散,煤种齐全,矿井资源整合较多。晋能集团煤炭资源遍布全省六大煤田,煤种涵盖全部14类国标分类煤种。煤种分布上,长治、晋城、阳泉区域以无烟煤为主,临汾、吕梁以焦煤为主,山西北部区域以动力煤为主。截至2019年3月底,晋能集团拥有154座矿井,井田面积1293平方公里,年生产能力14205万吨/年,资源储量118亿吨,全部为下属全资子公司煤销集团在煤炭资源整合过程中获得。 人均吨煤较高,煤炭业务盈利能力较强。2016-2018年,煤炭业务营收占比由18.18%上升至23.47%,毛利率由38.02%上升至50.66%,在七大煤企中排第二。2018年人均吨煤为978.08吨/人,处于较高水平,较2017年增长14.69%,生产效率进一步提高。 煤炭贸易业务规模化,物流基础设施较完善,运销网络发达,盈利能力较其他煤企强。公司拥有煤炭超市和煤炭储配中心13个,其中煤炭超市4家,储配中心9家,吞吐规模4500万吨,主要集中在黄河沿线、省内集矿型煤炭储配中心以及省外消费地。贸易物流业务毛利率近三年均在3%以上,高于其他煤企。 债务方面,短期债务占比较低,长期偿债能力增强。近三年晋能集团短期债务占比相对较低,并且2018年下降至34.91%。从长期偿债能力看,2016-2018年EBITDA利息保障倍数由2.45上升至3.25,长期偿债能力增强。 5. 潞安集团:拓展省外煤矿,非煤业务涉及领域较多 潞安集团前身是成立于1959年的潞安矿务局,2000年正式改组为山西潞安矿业(集团)有限责任公司。2017年8月,潞安集团控股股东由山西省人民政府独资变更为山西国投独资,实际控制人仍为山西省国资委。 煤炭资源跨省分布。潞安集团煤炭资源主要分布在沁水煤田东部边缘中段,在新疆拥有一座主产高发热量不粘煤的优质动力煤煤矿,目前已形成潞安本部、武夏、忻州、临汾、晋中、潞安新疆六大矿区,煤炭总储量达到435.6亿吨。同时,为扩大基础资源储备,集团预计还将在内蒙古整合88亿吨煤炭资源。目前集团在山西和新疆合计拥有47座矿井,本部矿区规划总面积2279平方公里,年生产能力1.011亿吨,资源储量195.48亿吨。以优质动力煤、喷吹用煤、炼焦配煤及化工用煤为主,主要煤种包括瘦煤、贫瘦煤、贫煤和不粘煤。 近三年百万吨死亡率为0,产销率维持较高水平。2018年人均吨煤804.64吨/人,生产效率较高。2016-2018年百万吨死亡率均为0人/百万吨,安全生产水平行业领先。原煤产销率维持在较高水平,2016-2018年均超过93%。 非煤业务以化工业务为主,涉及领域较为分散,盈利能力不强。2017-2018年,非煤业务毛利率有所上升但仍然较低,2018年为2.98%。非煤业务以化工业务为主,此外还包括贸易、电力、机械、光伏、建筑建材等,涉及领域较为分散。2018年,化工业务营业收入由2016年增长76.81%至109.55亿元,营业收入占比由3.87%增长至6.17%,规模扩张较快。 债务方面,资产负债率较高,短期偿债能力提高。2017年,潞安集团因采矿权重估资产负债率大幅降至79.49%,2018年进一步下降至78.86%,但仍排七大煤企第二。有息债务规模由2016年的1004.87亿元增长15.38%至2018年的1159.39亿元。从有息负债结构看,短期债务占比逐年下降但仍然较高。2018年短期债务占有息债务比重为57.11%,现金类资产对短期债务覆盖度由28.09%持续上升至43.97%,短期偿债能力增强。 6. 阳煤集团:无烟煤成块率低,短期偿债能力较弱 阳煤集团前身为阳泉矿务局,成立于1950年,1998年改制为国有独资公司,更名为“阳泉煤业(集团)有限责任公司”。2000年开始实施债转股工作,债转股完成后,集团股东变更为山西省国资委、信达公司和中国建设银行。2017年,阳煤集团控股股东由山西省国资委变更为山西国投,持股比例54.03%,实际控制人仍为山西省国资委。 煤炭资源储量较丰富,无烟煤产量高。阳煤集团煤炭资源主要分布在沁水煤田晋东矿区,在产矿井分布于山西阳泉、晋中、忻州、朔州、临汾、太原六个地市。目前集团拥有44个在产矿井,年生产能力8050万吨/年,保有储量85.6亿吨,可采储量41.5亿吨。阳煤集团无烟煤产量占全国无烟煤产量的10%以上。 无烟煤成块率低,以末煤居多。阳煤集团所处的沁水煤田主产无烟煤和贫煤、瘦煤、贫瘦煤等烟煤,其中烟煤分布在煤田东部中段,无烟煤分布在东部北段和南段,分别属于潞安矿区、阳泉矿区和晋城矿区,由潞安集团、阳煤集团和晋煤集团开采。沁水煤田的无烟煤煤质优良,无烟块煤具备“三低四高”的特点,但阳泉矿区的无烟煤成块率较低,以末煤居多,煤质不如晋城矿区的无烟煤。 生产效率较低,煤炭业务毛利率不如晋煤集团。2018年阳煤集团人均吨煤为590.82吨/人,排7家煤企倒数第二,生产效率较低。由于主产的无烟煤煤质不如晋煤集团,阳煤集团的煤炭销售均价较低,吨煤毛利也较低。 非煤业务以化工、铝电为主,盈利能力较弱。2018年营业收入占比合计达49.67%。化工业务中有多项产品处于亏损状态。电解铝毛利也持续亏损,盈利能力较弱。此外,公司整体来看,毛利率排7家煤企最后一位。 债务方面,有息负债规模扩张较快,短期偿债能力最弱。近三年阳煤集团有息债务规模由1203.50亿元上升12.30%至1351.58亿元。从短期偿债能力看,2018年现金类资产/短期债务仅12.24%,在7家煤企中排名垫底。 7. 山煤集团:煤炭资源储量少,人员负担小 山煤集团原名“山西省地方煤炭对外贸易公司”,于1981年5月由山西省政府出资设立,隶属山西省外经贸局。1995年以山西省煤炭进出口公司为核心的山西煤炭进出口集团成立,并于2008年整体改制为国有独资公司,更名为“山西煤炭进出口集团公司”。2017年8月,山西省国资委将持有的山煤集团100%股权划转至山西国投,山煤集团控股股东变更为山西国投,实际控制人仍为山西省国资委。 煤炭资源储量较少,产能较低。截至2019年3月末,山煤集团拥有矿井20座,由大同、忻州、晋中、临汾、长治、晋城六地的54座煤矿整合而来,年生产能力3660万吨/年,煤炭资源储量25.71亿吨,可采储量13.72亿吨。煤种包括无烟煤、贫煤、贫瘦煤、气煤、长焰煤等。 煤炭产量增速较快,生产效率较高,煤炭生产业务盈利能力较强。2016-2018年,山煤集团自有煤炭产量分别为2657万吨、2727万吨和3529万吨,年均增长16%左右;由于人员负担小,生产效率较高,18年人均吨煤高达2039.88吨/人,煤炭生产业务毛利率为62.19%,盈利能力较强。18年煤炭生产业务贡献了90.10%的毛利润,是集团主要利润来源。 煤炭贸易业务是传统核心业务,营业收入规模大但盈利能力弱,且14年以来因贸易业务导致的坏账损失金额较大。山煤集团是国家批准的具有煤炭进出口权的五家公司之一,煤炭出口量全国第三,仅次于中煤集团和神华集团。煤炭贸易以内销为主,进出口为辅,2018煤炭内销量为1.43亿吨,进口量为122.73万吨。2016-2018年,煤炭贸易业务营收占比分别为78.7%、67.51%和65.25%;毛利率分别为1.21%、1.89%和1.5%,营收占比高但盈利能力弱。并且,14年以来因贸易业务导致的坏账损失金额较大,超过50亿元。 债务方面,有息负债规模波动下降,有一定短期偿债压力。16-18年山煤集团有息债务规模由538.19亿元下降至507.32亿元;短期债务占有息债务比重由53.01%上升至68.96%。2018年现金类资产对短期债务覆盖度在25%左右,有一定短期偿债压力。从长期偿债能力看,2016-2018年EBITDA利息保障倍数由1.45上升至2.37,长期偿债能力增强。 四、总结:山西煤企三梯队 综合来看,我们将山西省七大煤炭集团分为三个梯队: 第一梯队是焦煤集团和晋煤集团。焦煤集团是全国规模最大、品种最全的优质炼焦煤生产企业和主供应商,煤炭业务具备突出的规模优势和煤种煤质优势,煤价和吨煤毛利较高,盈利能力较强。债务方面,资产负债率最低,短期偿债能力较强。晋煤集团的无烟煤资源储量丰富,煤质在全国范围有明显竞争优势,煤价较高;煤化工业务规模全国领先,近三年盈利水平明显提升;同时是全国最大的煤层气抽采利用基地,承担推进省级燃气产业专业化重组职责。不过短期债务占比较高,短期偿债能力相对较弱。 第二梯队是潞安集团、晋能集团、阳煤集团和同煤集团。潞安集团拓展省外煤矿,煤炭资源储量丰富,毛利率较高。非煤业务以化工业务为主,还包括贸易、电力、机械、光伏、建筑建材等多个领域,盈利能力不强。2018年,资产负债率78.9%较高,短期偿债能力有所提高。晋能集团由煤销集团和国电集团整合而来,煤炭生产业务起步较晚,煤炭资源分散,资源整合矿井较多。煤炭贸易是煤销集团传统核心业务,毛利率相对较高。阳煤集团的无烟煤产量占全国无烟煤产量的10%以上,但由于阳泉矿区的无烟煤成块率较低、以末煤居多,煤价和吨煤毛利较低。非煤业务也有多项产品出现亏损,公司整体盈利能力较弱。同煤集团拥有丰富的优质动力煤资源,产能和产量均为亿吨级,但动力煤煤价在三大煤种中最低,吨煤毛利较低。同时集团还承担过多社会职能,历史包袱较重,短期偿债能力较弱。 第三梯队是山煤集团。山煤集团总资产规模最小,18年为843.54亿,而其他6家煤企总资产均超过2000亿。煤炭资源储量较少,均为资源整合而来,产能较低。近年来煤炭产量增速较快,煤炭生产毛利率较高。山煤集团是国家批准的具有煤炭进出口权的五家公司之一,煤炭贸易营收规模大但盈利能力弱,且14年以来因贸易业务导致的坏账损失金额较大。 五、存量债情况:估值和信用利差分化,2019年下半年及2020年到期集中 1. 存量债到期集中在2019年下半年及2020年 2019年下半年至2020年,七大煤炭集团存量债到期及回售(以下简称“到期”)占比大多高于60%。其中,阳煤集团到期压力最大,到期规模为531亿,到期占比达80%。晋煤集团、同煤集团、潞安集团和晋能集团到期占比在61%-68%区间。山煤集团由于2020年到期规模很小,到期占比38%,处于较低水平。 在2019年下半年,焦煤集团无债券到期,同煤集团和山煤集团到期压力相对较大。19年下半年,同煤集团到期规模为335亿元,占存量债比重为28%;山煤集团虽然到期规模较小(46.6亿),占比33%居首位。 2. 焦煤集团和晋煤集团估值较低,山煤集团估值较高 我们选取2019年7月19日存量债,并剔除永续债,将具有回售条款的债券到期日调整为回售日,采用行权收益率。最后,不同主体分剩余期限计算平均估值(算术平均)。 从存量债估值看,焦煤集团和晋煤集团估值水平较低,2年以内存量债估值均低于4%,整体平均估值低于3.7%。而山煤集团估值较高,各期限存量债估值均高于7%,整体平均估值为7.52%。潞安集团整体平均估值在4%左右,阳煤集团、晋能集团和同煤集团整体平均估值在4.2%-4.5%左右。其中,晋能集团和同煤集团剩余期限2年以上债券平均估值高于5%。 3. 焦煤集团和晋煤集团信用利差处于历史较低水平,同煤集团、晋能集团和山煤集团处于较高水平 我们选取2011年1月7日至2019年7月19日为历史区间,剔除永续债、剩余期限半年以内以及5年以上的债券,并采用算术平均法计算每家煤企的信用利差(债券估值减同期限国开债)。2011年以来,煤炭行业经历了产能过剩导致的煤价自高点持续下跌和去产能之后煤价逐步回升至较高水平的过程。 潞安集团信用利差压缩幅度最大,晋能集团最小。供给侧改革去产能,使得2016年年中以来煤价大幅上涨,煤企信用利差随之从高点回落。与2016年7月1日相比,潞安集团信用利差压缩幅度最大,超过300bp。其次是晋煤集团,超过200bp。焦煤集团、阳煤集团、山煤集团和同煤集团超过150bp。而晋能集团信用利差压缩幅度最小,仅为76bp。 目前焦煤集团和晋煤集团信用利差较低,同煤集团、晋能集团和山煤集团信用利差处于较高分位数。2019年7月19日,焦煤集团和晋煤集团信用利差最低,分别为77bp和107bp,而山煤集团信用利差达494bp,其余4家煤企信用利差在140-200bp左右。从历史分位数看,焦煤集团和晋煤集团信用利差同样处于历史较低水平,分别为15.5%和27%;而同煤集团、晋能集团和山煤集团信用利差分位数较高,分别为67.8%、62.1%和59.5%;潞安集团和阳煤集团信用利差分位数在45%左右。 经过16年以来的供给侧改革去产能,煤价大幅上涨,近两年煤炭企业盈利能力及资产负债率都明显改善,未来煤价虽然可能会震荡回落,但大幅下跌的可能性较小,仍将处于历史较高区间。因此,在目前缺高性价比资产的情况下,煤企借新还旧相对顺畅,当前信用利差处于历史较高分位数并且收益率较高的山西煤企值得关注。例如,山煤集团的1年内个券,晋能集团、同煤集团、阳煤集团和潞安集团的3年内个券。 风险提示: 1、数据口径有偏差:本文数据来自募集说明书、评级报告和公司年报等,如果数据口径存在偏差,可能对分析结果有影响。 2、煤炭行业政策超预期:若政策超预期变化使得煤价大幅下跌,煤企偿债能力将变弱。

风险提示及免责条款

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。本文来自互联网用户投稿,文章观点仅代表作者本人,不代表本站立场。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如若转载,请注明出处。如若内容有涉嫌抄袭侵权/违法违规/事实不符,请点击 举报 进行投诉反馈!