黄金期权大揭秘!你对它的了解有多少?

黄金期货作为一个老品种,凭借其规模大、流动性好、投资者结构丰富等特点,一直深受市场欢迎。而近日,黄金期货的“好兄弟”——黄金期货期权的上市准备工作也正在紧锣密鼓的展开。作为对黄金期货的有效补充,黄金期货期权将于12月20日正式上市。

期权市场再度扩容

2017年3月31日,豆粕期权在大商所挂牌上市,迎来商品期权元年。至今,国内已经上市了7个商品期权品种,分别是豆粕期权、白糖期权、铜期权、天然橡胶期权、棉花期权、玉米期权和铁矿石期权。而PTA期权、甲醇期权、菜籽粕期权以及黄金期货期权也正蓄势待发。今天,我们就来聊一聊黄金期货期权!

黄金兼具商品属性和金融属性,是全球重要的避险工具。数据显示,我国每年进口黄金超过千吨,是亚洲地区十分重要的黄金市场。2018年我国黄金总产量513.9吨,已经连续12年位居全球第一,其中自有矿产资源黄金产量为401.12吨;2018年我国黄金总需求量为1773.23吨,连续6年位居全球第一。

2008年1月9日,上期所黄金期货合约首次上市,目前在众多场内期金交易所中交易量排名世界第二。数据显示,2019年1-9月,上期所黄金期货单边成交量为3538.26万手,成交金额为11.33万亿元,日均单边持仓量为26.74万手,法人客户持仓量占比为77.10%。

为更好的促进黄金市场的发展,增加黄金期货的影响力,上期所于今年11月11日向市场发布黄金期货期权合约公开征求意见的公告。从国际上看,纽约商品交易所(COMEX)的黄金期权的市场规模多年来位居全球前列,是全球商品期权成交量排名前十品种中唯一的金属品种。因此,上期所推出黄金期货期权有其合理性。

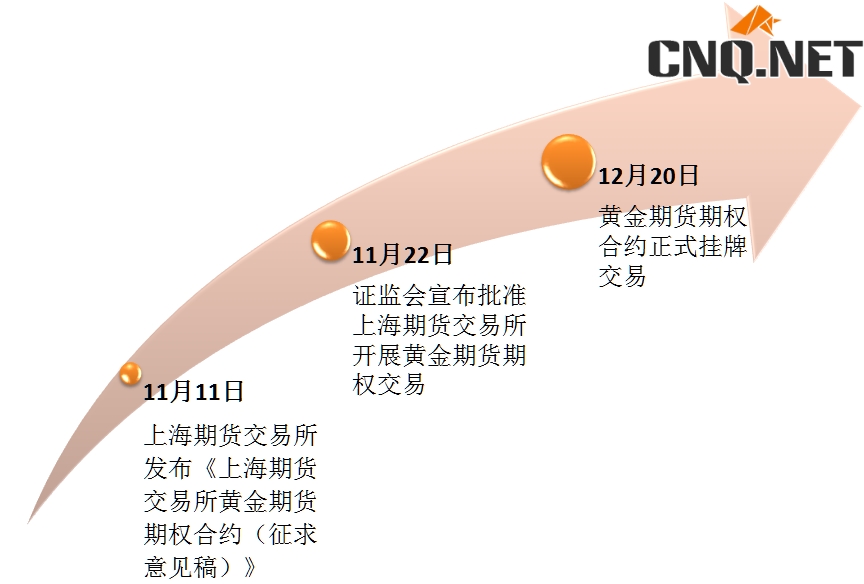

黄金期货期权上市历程

黄金期货期权合约(征求意见稿)

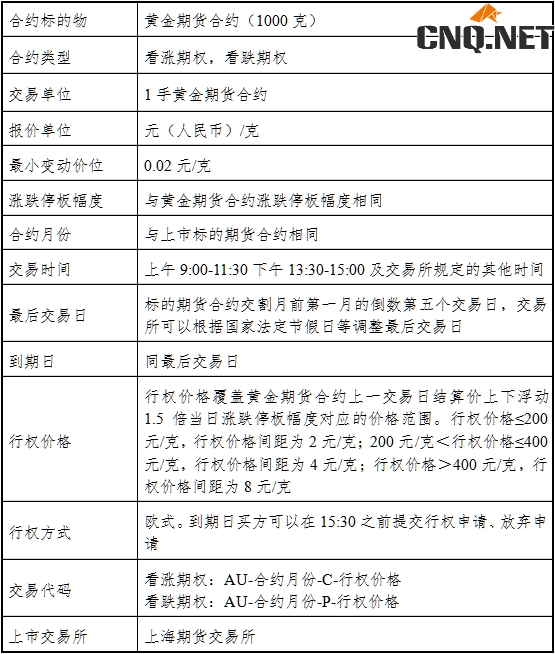

从征求意见稿的合约设计看,黄金期货期权合约类型为看涨期权和看跌期权,标的物为黄金期货合约(1000克),交易单位为1手黄金期货合约,即1手期权对应1手期货,符合国际成熟市场惯例。最后交易日为黄金期货合约交割月前第一月的倒数第五个交易日。黄金期货期权合约与黄金期货合约报价单位保持一致,即元(人民币)/克。最小变动价位为0.02元/克,每日价格最大波动限制为±3%。行权方式为欧式,即到期日买方可在15时30分之前提交行权申请、放弃申请。行权价格覆盖黄金期货合约上一交易日结算价上下1.5倍当日涨跌停板幅度对应的价格范围。

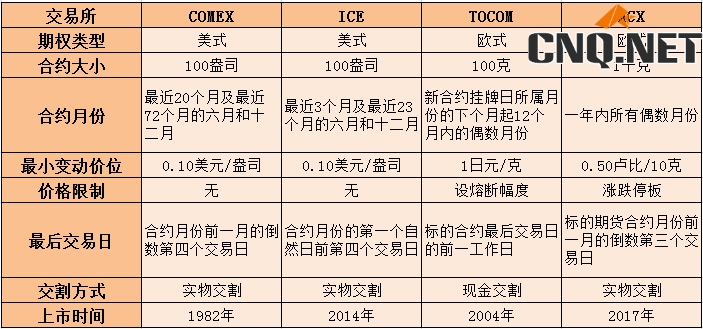

海外市场黄金期权

目前,除上海期货交易所外,国际上开展黄金期货交易的交易所有纽约商品交易所(COMEX)、美国洲际交易所(ICE)、东京工业品交易所(TOCOM)、印度多种商品交易所(MCX)以及台湾期货交易所(TAIFEX)。其中,COMEX、ICE、TOCOM、MCX四家交易所均已推出黄金期货期权,TAIFEX则推出了黄金实物期权。黄金期权中,除TOCOM为现金交割外,其他的均是实物交割。

从2018年世界黄金期货成交量数据来看,COMEX是目前全球最大的黄金期货和期权交易市场。2018年,COMEX的期货成交量为8039.82万手,期权成交量为1175.13万手,期权占期货成交量的比重约为14.62%。其他交易所的黄金期权产品几乎没有成交量。因此,上期所推出黄金期货期权的发展潜力巨大。

黄金期货期权的三大作用

今年黄金价格波动较大,宏观扰动事件悬而未决。作为一种非线性的场内交易工具,上期所推出黄金期货期权将提升黄金在资产配置策略中的灵活性,同时也有助于丰富投资者的投资策略,提供更多的风险管理工具。对于国内投资者来说,黄金期货期权的用途可以简单地概括为:

1、在市场价格下跌时保护所持有的黄金头寸(如纸黄金投资者),或者在市场价格上涨时抵消不断上升的成本(如用金企业);

2、作为独立工具进行投机或套利;

3、与其他金融工具结合,进行投机或套利。

黄金期货期权策略

针对黄金期货期权的投资策略,业内分析人士也给出了自己的建议。

对于普通投资者来说,预期价格大涨或大跌的时候,可买入深度虚值的看涨期权或看跌期权。一方面,权利金非常便宜;另一方面,可以获得较大的收益,风险有限但受益可能很大。不过这样的机会可能不多。

对于矿产商来说,可通过买入看跌期权的方式做套保,也可以根据价格判断或者实际情况在买入看跌期权的同时卖出相同到期日、较低行权价的看跌期权,组成熊市价差期权策略。同理,使用看涨期权也可组合出熊市价差期权。

买入看涨或者看跌期权以及牛熊市价差期权策略属于比较保守的策略,相当于买保险。实际上,对于矿产商来说,当持有现货时,可以备兑开仓,卖出相应的看涨期权,这样既可以赚取权利金,降低黄金持仓成本,还能通过持有的现货对冲掉期权的风险。此策略适合持有黄金现货但不看好黄金短期走势又不愿卖出黄金的投资者。

场内场外黄金市场协同发展

事实上,这并不是我国首次推出黄金期权。早在2015年2月2日,上海黄金交易所就已经推出了实物黄金询价期权,为国内首个交易所现货期权产品。但由于缺少场内标的,场外期权业务始终存在定价难、对冲难等诸多问题。随着上期所黄金期货期权的推出,两者将共同组成场内和场外黄金期权产品,促进黄金市场协调发展。

上期所黄金期货期权与上金所黄金实物询价期权最主要的区别体现在各自的标的合约不同。黄金期货期权的合约标的为黄金期货合约,期权交易的是期货合约的执行权力和责任;黄金实物询价期权的合约标的为OAu99.99和OAu99.95。其次,黄金期货期权的行权方式为欧式,而黄金实物询价期权有欧式和美式两市。第三,两者在交易时间、行权规定、限仓手数等方面也存在差别。

此外,黄金期货期权作为场内期权,在到期日、行权价格等要素方面都为标准化,参与主体也更加多远。而黄金实物询价期权属于场外期权,各要素更为灵活,参与主体主要为金融和综合类会员,只允许机构投资者参与,并不向个人投资者开放。

推出黄金期货期权的意义

黄金作为金融市场之锚,黄金期货期权的推出,除了与场外市场形成有效联动,还存在以下意义:

1、完善黄金市场的价格发现功能。当前,境内黄金期货交易者只能统计历史波动率,难以掌握市场预期的未来波动率。引入场内黄金期货期权后,交易报价将更为公开透明。而交易主体数量的增加,也能有效提升市场流动性,有助于境内期权隐含波动率的价格发现,提升境内黄金市场的国际影响力。

2、实现黄金市场的资产配置功能。黄金是投资者大类资产配置中的重要组成部分,借助场内黄金期权,投资者可用较少的资金占比实现黄金资产配置的目的。此外,近年来挂钩金价的结构性产品深受投资者欢迎,未来借助场内黄金期权,此类产品的收益结构将得到进一步丰富。

3、丰富黄金市场的风险管理工具。金融机构在开展黄金实物销售等对客黄金业务,以及黄金产业链上下游企业在经营“采选冶”和销售业务中,均存在内生的套期保值需求。场内黄金期权费用低、流动性好,它的推出能进一步丰富金融机构和黄金产业链企业开展套保策略的工具箱。

七禾研究中心综合整理自网络

七禾网研究中心合作、咨询电话:0571-88212938

更多精彩文章,请关注七禾网公众号!

风险提示及免责条款

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。本文来自互联网用户投稿,文章观点仅代表作者本人,不代表本站立场。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如若转载,请注明出处。如若内容有涉嫌抄袭侵权/违法违规/事实不符,请点击 举报 进行投诉反馈!