《国债期货》:制定投机交易策略流程实例分析

国债期货20××年7月投机交易策略制定举例:

假设投资者初始资金50万元,国债期货保证金假设2.5万元一手(期货公司加收0.5%),因此最多开20手,按3成原则,建仓力度大多情况下不应超过6手。

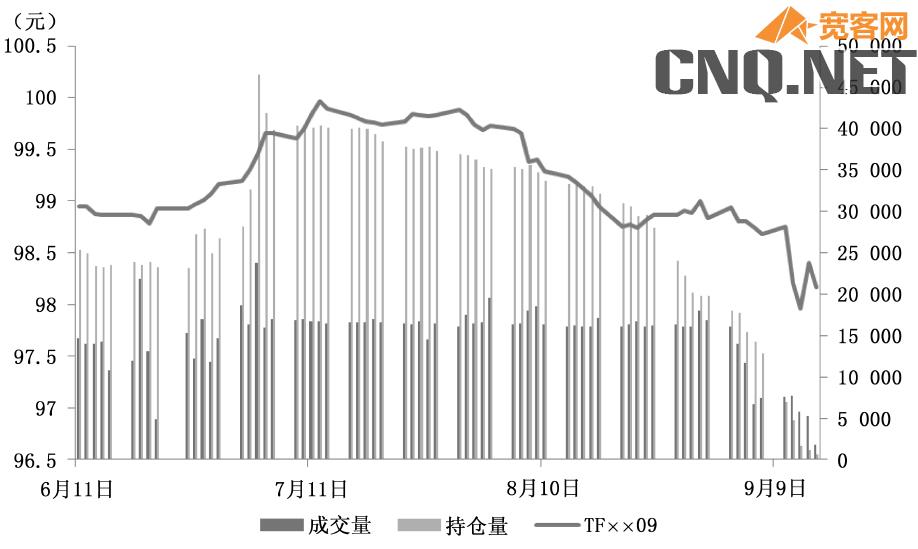

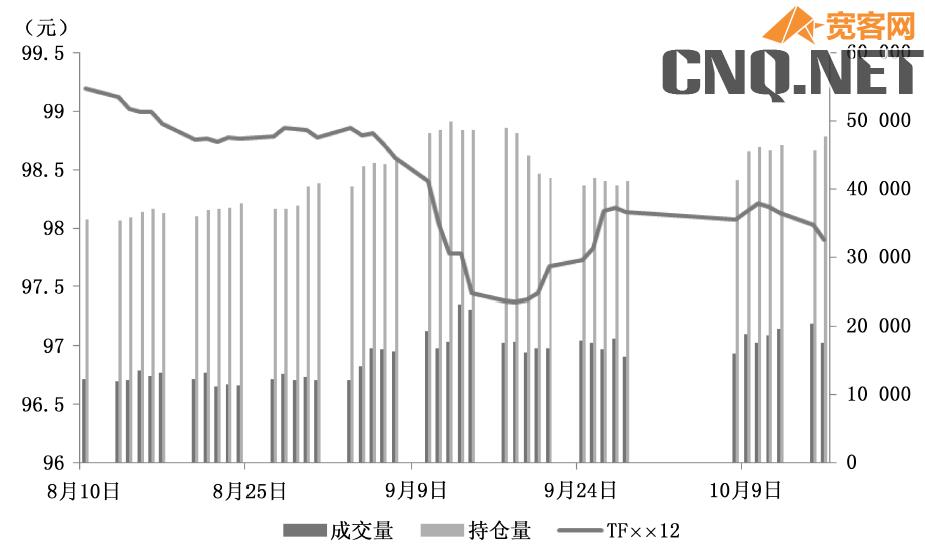

TF××09和TF××12走势情况见图1和图2。

图1 TF××09走势图

数据来源:文华财经。

图2 TF××12走势图ST]

数据来源:文华财经。

20××年7月,央行实施了年内第2次降低准备金(降准)以后,国债期货呈现上涨趋势(见图1),资金面趋于宽松,推动收益率下行,可以于7月6日开始做多国债期货。根据5月降准带来的涨幅,预期7月降准带来相似的涨幅,目标价位100元。7月6日,99.658元进场开多6手,7月13日99.89元平多头,每手盈利2320元,合计获利13920元。

7月中旬市场预期下旬有宽松政策出台,央行却没有动作,开始转向公开市场操作,对市场的流动可以看空,债券价格开始走低。7月下旬,政策仍未出台,市场将预期调整为8月中旬,此时如果判断央行改变货币政策的操作方式,可以介入国债期货的空头,空头可以持有至8月中旬(见图2)。

7月25日,99.83元建空头6手,8月10日99.29元平仓,8月10日以后,保证金将提升至3%,需要移仓换月。该交易每手盈利6400元,合计38400元。

如果准备继续持有,需要移仓××12合约,10月国庆前,资金面紧张,空头止盈。

从上述交易策略中,我们可以发现国债期货的交易还是从基本面出发,短期操作以政策和资金作为导向。

移仓的话,我们在8月10日建TF××12空头6手,99.196元,在9月26日平仓98.142元,每手获利10540元,合计63240元。

上述交易通过基本面来主导,合计盈利为13920+38400+63240=115560(元),回报达到23.12%。交易长度是7月1日到10月1日,一个季度,因此年化的投机回报达到92.48%。当然,此类表现在未来不一定能复制,因此年化回报并没有太大意义。通过上述例子,我们希望投资者明白国债期货的主要操作方式是以基本面分析为主,以宏观经济为主线展开的。

风险提示及免责条款

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。本文来自互联网用户投稿,文章观点仅代表作者本人,不代表本站立场。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如若转载,请注明出处。如若内容有涉嫌抄袭侵权/违法违规/事实不符,请点击 举报 进行投诉反馈!