为什么沪深300指数可以成为业绩基准

一、编制轶事

沪深300指数是A股历史上第一只由官方编制发布的跨市场指数。

沪深300指数发布于2005年4月,中证指数公司成立于2005年8月,在沪深300指数发布之前,上交所和深交所各自为阵,只发布过专注于自身市场的上证、深证系列指数。

上交所、深交所关于跨市场指数的研究由来已久,但由于政策制度、市场定位和信息系统等各方面的原因,两大交易所一直未能联手。

1998年,A股市场正式运行8年后,“A股缺乏反映市场运行整体情况指数”的问题已经迫在眉睫,沪深两大交易所终于坐到了一起,开始研究跨市场指数编制方案。

在2005年7月18日证券时报的相关内容曾提及,将沪深300指数的编制过程划分为以下几个时期:

1998-2000年,摸索期。

两大交易所成立了专门的研究小组,开始跨市场指数编制的前期研究;

2001-2003年,编制期。

两大交易所对沪深指数编制的总体思路、方案细则进行了讨论并形成最终定稿;

2004-2005年,内测期。

两大交易所按照编制方案对沪深300指数进行实测,并各自承担半年指数的主计算和主发布任务。在各自负责时间内,两大交易所分别完成了一次指数样本的调整实操;

2005年4月8日,沪深300指数正式运行。

从前期研究到最终发布,沪深300指数打磨了整整7年,而这也成就了其最大特点——严谨!

二、规则概述

沪深300指数以2004年12月31日为基日,基点为1000点。

最可以说明沪深300指数编制严谨的例子,就是其成份股的选择标准,四个字——纷繁复杂!

这里主要给大家讲解两个概念——样本空间和成份股,掌握了这两个概念就能基本了解沪深300指数的选股标准。

1)样本空间

样本空间简单来说就是沪深300指数的股票池,入选这个“鱼塘”需要满足以下两个基本条件之一:非ST、*ST沪深A股、红筹企业发行的存托凭证(红筹企业指注册在境外,主要业务在境内的公司)。

满足了基本条件后就是进阶条件,通过“初试”的证券需要上市超过一个季度,或者上市不到一个季度但日均总市值排在沪深两大交易所同期(除B股外)证券前30位。针对科创板或创业板证券,本条规则做了特殊限制,要求其上市必须满一年。

总的来说就是上市时间要够久,新股炒作期的影响已经结束,或者市值够大,短线热钱根本炒不动。

2)成份股

入选样本空间只是第一步,下面就要说怎么从中选出成份股。

首先去除其中的糟粕:公司违法违规的;

公司经营状况差的;

公司财报有重大问题的;

公司股价有明显异常波动或人为操纵的。

我们将这一步剩余的公司集合称为A。

然后是选出成交额靠前的:计算集合A证券过去一年日均成交额,上市不足一年的计算上市以来日均成交额。若证券为当前沪深300指数成份股且日均成交额由高到低排名不低于前60%,优先纳入集合B;

若证券并非当前沪深300指数成份股但日均成交额由高到低排名不低于前50%,优先纳入集合B。

排除以上两类优先纳入情况后,将集合A剩余证券按照日均成交额从大到小依次纳入集合B,直到集合B证券数达到集合A的50%。

接着选出市值大的:计算集合B证券过去一年日均总市值,上市不足一年的计算上市以来日均总市值。

若证券为当前沪深300指数成份股且日均总市值由高到低排名不低于360名,优先纳入下一批沪深300指数成份股;

若证券并非当前300指数成份股但日均总市值由高到低排名不低于240名,优先纳入下一批沪深300指数成份股。

排除以上两类优先纳入情况后,将集合B剩余证券按照日均总市值由高到低依次纳入下一批沪深300指数成份股,直到成份股数量达到300只。

说到这里是不是觉得大功告成了?

还没有,因为只要公司市值够大,当IPO募集结束并发布上市公告后,符合一定条件后即可确定入选沪深300指数成份股:

除科创板和创业板上市公司外,其余板块新上市企业若股票发行总市值与A股过去一年所有证券日均总市值相比,由高到低排名不低于前10名,在该证券实际上市第10个交易日收盘后,将其突击纳入沪深300指数。

注意,这里有一个点,入选资格的确定是按照上市公告日来算的,这个日子距离正式上市交易大概还有半个月到1个月时间,也就是说,当IPO募集结束并发布上市公告后,只要市值明确达到了A股前10名,就已经确定了会入选沪深300,但正式入选要等到上市交易10个工作日后。

在指数点位计算时,沪深300指数仅计算上市公司自由流通市值。

即限售股和持股超过5%的上市公司创建者、家族或公司高管人员,战略投资者,国有法人,员工持股计划及以上四者的一致行动人持有的所有股份,不计算在内。

三、行业分布

一个优秀的跨市场指数最重要的是什么?当然是能全面的反应市场情况!

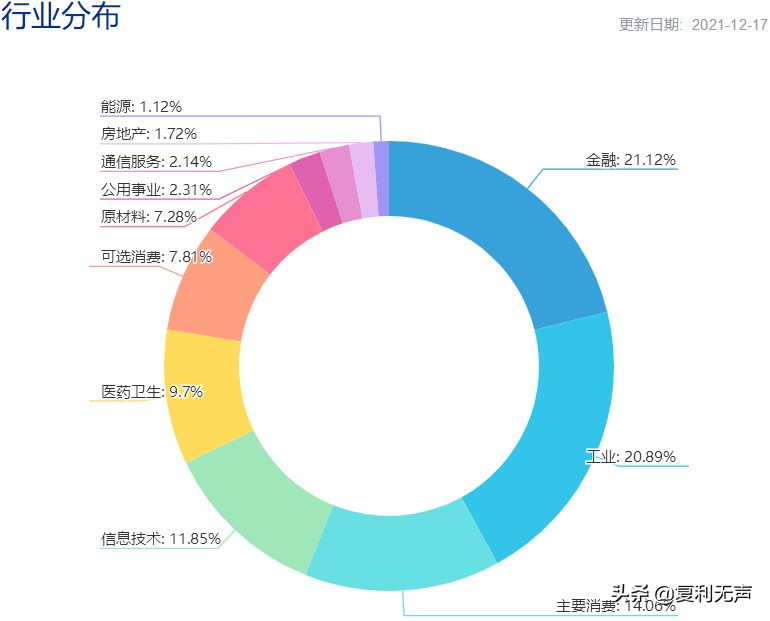

数据来自中证指数公司官网

截至2021年12月17日收盘,从沪深300指数的行业分布来看,各行业占比相对均匀,行业集中度前三名总和为56.07%。中证一级金融行业占比最多,但也仅仅达到21.12%。

占比超过10%的中证一级行业有金融、工业(主要是新能源)、主要消费(主要是白酒)、信息技术和医药卫生,与A股实际情况相符。

数据来自中证指数公司官网

从权重个股情况看,截至2021年12月17日收盘,沪深300前十大权重股占比达24.16%,上榜个股均为行业龙头,能充分反应行业当前的景气程度。

四、指数表现

沪深300指数做为A股市场的“晴雨表”,可以称之为“投资公理”,是很多投资者业绩参考的基准。数学概念上,公理不需要也无法证明,只可以应用。

这里我们另辟蹊径,用沪市和深市的两个经典指标——上证指数和深证成指对比沪深300指数,看一看沪深300指数的跨市场表现究竟如何。

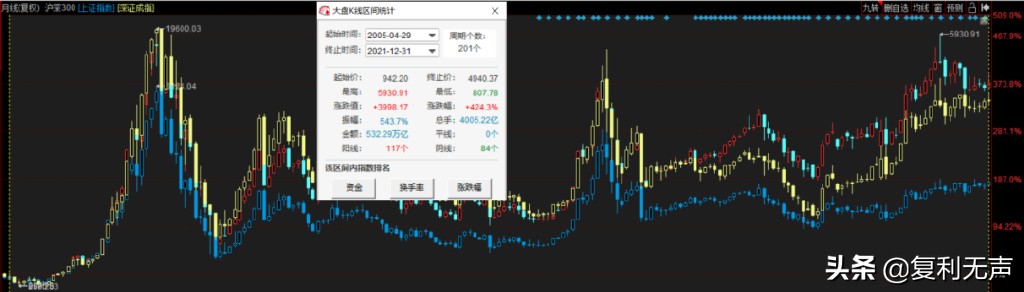

数据来自同花顺(2005年4月29日至2021年12月31日)

从图片中可以看出,沪深300指数(红线)表现一直强于上证指数(蓝线)但落后深证成指(黄线),不过从2017年年中开始,沪深300指数开始全面跑赢沪深两大经典指数,而2017年,正是机构投资者在A股真正开始发挥影响力的第一年。

总体来说,沪深300指数明显强于单市场指数。

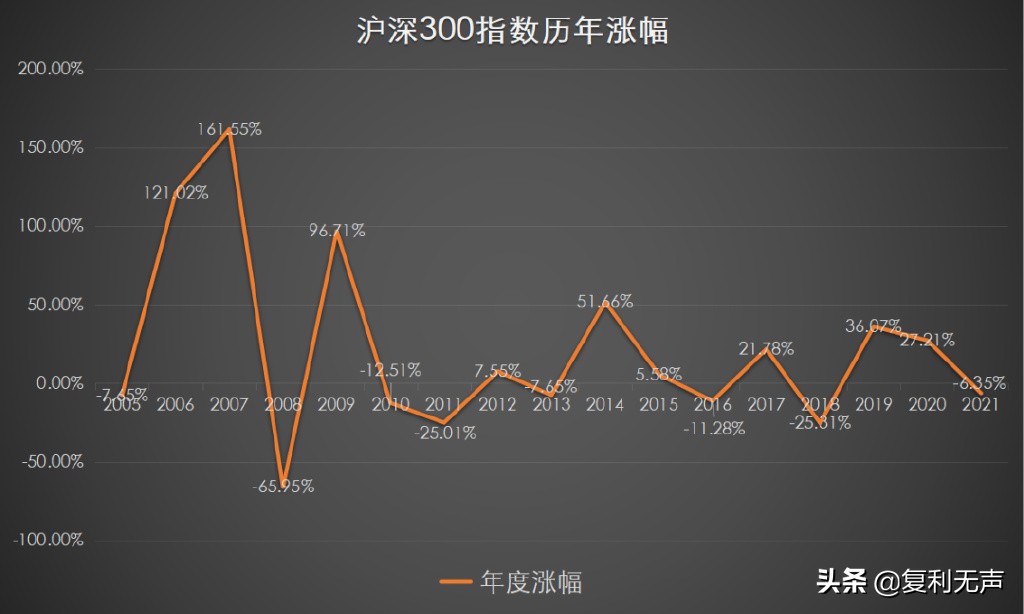

数据来自Choice(2005年4月8日至2021年12月21日)

(注:指数过去表现不代表未来)

从绝对表现看,沪深300指数经过2007年牛市的剧烈波动,现已进入平稳运行期,相对2006年、2007年动辄121%、162%的年度涨幅,从2010年起,沪深300指数最大年度涨幅为2014年的52%。

风险提示及免责条款

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。本文来自互联网用户投稿,文章观点仅代表作者本人,不代表本站立场。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如若转载,请注明出处。如若内容有涉嫌抄袭侵权/违法违规/事实不符,请点击 举报 进行投诉反馈!