代客理财放行?对券商意味着什么?

中国券商行业将迎来重大变革。

周一,中国证券业协会发布《账户管理业务规则(征求意见稿)》,这意味着阻碍国内券商资管业务的法律障碍即将扫除。

券商的经纪服务将不再局限于收取交易佣金,收取管理费和业务报酬的代客理财业务将成为其重要收入来源。

同时,投资者也将突破传统资管计划的限制,享受到低门槛、一对一、体验更优的资产管理服务。

华尔街见闻综合多家媒体报道和券商报告,为您系统整理此次新规的重点,及其对券商的影响:

- 准入门槛有多高?

主流证券公司基本均符合条件,部分第三方投资咨询机构或将不满足5000万注册资本的硬性限制条件。

按征求意见稿规定,只要具有证券投资咨询业务资格,注册资本不低于5000万元,拥有超过10名取得证券投资咨询从业资格并满足相关条件的从业人员,以及满足其他法务、内控相关制度的公司均可以开展账户管理业务。

这意味着目前市场上主流证券公司全部符合条件,但是部分第三方投资咨询机构或将受困于5000万准入门槛限制。

2.与券商传统资管计划和其他类似产品有何区别?

据中金公司杜丽娟团队整理,代客理财有以下三大优势:

- 低门槛。目前券商设立的限定性集合理财接受单个客户资金不得低于5万元,非限定性集合理财接受资金不低于10万元。而《征求意见稿》中并无明确规定账户管理业务的准入门槛。理论上只要券商愿意与客户约定,客户可以几乎零门槛享受账户管理业务。

- 一对一定制服务。与其他集合类或公募资产管理计划相比,此次账户管理的亮点在于“定制化”。通过《账户管理服务协议》,券商与客户可对服务内容、方式、期限、当事人权利义务等等方面进行约定,针对客户需求打造量身定制的投顾类产品。

- 券商可代理账户投资交易,客户体验更优。意见稿明确表示符合账户管理资格的持牌机构可以代理客户执行账户投资或交易管理。这意味证券公司终于可以在特定账户突破不能动用客户资金和客户证券规定,主动替客户理财投资。只有约定明确,客户不需要实行投顾给予投资建议→客户筛选→下达交易指令→投顾下单的繁琐流程,投顾直接就投资结果向客户负责。

3.对券商的利好体现在哪些方面?

据中金公司杜丽娟团队,代客理财对券商主要有三大利好:

- 收入来源进一步多元化,增量管理费和业绩提取费可期。

- 有资管能力的券商可以借此类业务进一步扩大客户来源、提升客户粘性、提高券商账户资产留存率,并为其他增值服务提供空间。

- 券商行业逐步回归定价、资管等属于券商“主场业务”的项目竞争,资管特色鲜明的中小券商或将借此实现弯道超车。而传统大中型券商,也可通过账户管理等专属增值服务,增加应对互联网金融冲击的有力筹码。

4.哪些券商最受益?

华泰证券认为,该政策利好全行业,更看好客户端和研究端有优势的券商。建议继续关注“新龙大招”(具备新龙头潜质的券商、锦龙股份、光大证券、招商证券)和“任我行”(中信证券、海通证券)组合,以及恒生电子、金证股份等互联网平台类公司。

安信证券建议重点关注具备强大的客户网络基础,平台优势以及研究服务优势的大型券商比如招商证券、中信证券、海通证券和华泰证券等。

中金公司指出,上市券商中,华泰、广发、海通、中信、招商的市占率位居前茅,而兴业、东兴等中小型券商资管实力同样引人注目。我们认为此事项将提振券商板块短期估值,弹性较高的兴业证券(未评级)和东兴证券(未评级)值得重点关注。

据中金,截止2014年末,券商资管规模市占率前20名如下表。

5.国外券商资管业务经典案例——美林

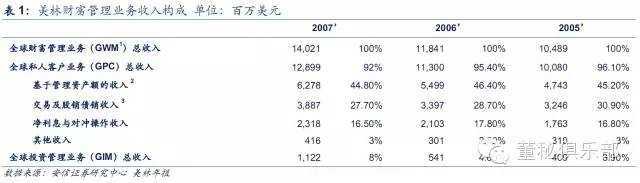

作为美国财富管理业务最成功的公司之一,美林财富管理目前管理客户资产达到1.4万亿元,在全球 680 个网点开展业务,拥有 1.5 万名专业的理财顾问。

美林 1977 年推出具有行业划时代意义的美林现金管理账户(CMA),1998 年开始引入受托管理的财富管理业务收费模式,私人客户业务的收入构成从以佣金为主逐步转向以综合的资产管理年费为主,重点是引入按客户资产规模的一定比例收取年费的模式,并且实行针对超高净值客户(资产1000万美元以上)的专属精英投资顾问服务、针对中端客户(10万-1000万美元)的团队型投资顾问服务、以及自助型经纪服务三种模式共存的服务模式,成功的从单纯的证券经纪商转型为全面的财富管理服务提供者。

到2005年,其按管理资产收费的客户资产规模为总客户资产规模的 19.3%,收入中的管理费和资产管理收入却占到了总收入49.6%,该部分客户的客户资产贡献率远高于总体水平。

2008 年金融危机期间,在其交易和投资业务大幅亏损的情况下,美林财富管理业务绝对收入仍保持相对稳定。美林发展全托管资产收费模式为核心财富管理业务几个关键战略包括:

(1)转变收费模式:针对不同层次的客户需求,建立了基于自主交易、协助管理、全托管三种不同的服务和收费模式,突破了传统的基于交易量的佣金收入模式。

(2)建设强大的信息支持系统:投资10 亿美元开发投顾支持系统(TGA),1998 年全面建成。

(3)大力发展资产管理业务: 1997 年收购水星资产管理公司,受托管理资产规模从2500亿美元一举提升到4000 亿美元,投资管理能力和财富管理的产品能力大增。

(4)全力推进全托管模式:大力推广基于管理客户资产规模收费的模式,平滑交易佣金波动性。

(案例来源:安信证券)

(作者:见闻 来源:董秘俱乐部)

交易技术, 交易策略

风险提示及免责条款

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。本文来自互联网用户投稿,文章观点仅代表作者本人,不代表本站立场。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如若转载,请注明出处。如若内容有涉嫌抄袭侵权/违法违规/事实不符,请点击 举报 进行投诉反馈!