持有一只亏损的基金,最长需要多久才能回本?

财富是认知的变现,你永远赚不到超出你认知范围外的钱。除非是靠运气。但是靠运气赚到的钱,最后往往也会凭实力亏掉。市场永远遵循均值回归的理论,你所赚的每一分钱都是对这个世界认知的变现;所亏掉的每一分钱,都是对这个世界认知的缺陷。

市场下跌,悲观者正确,乐观者挣钱。

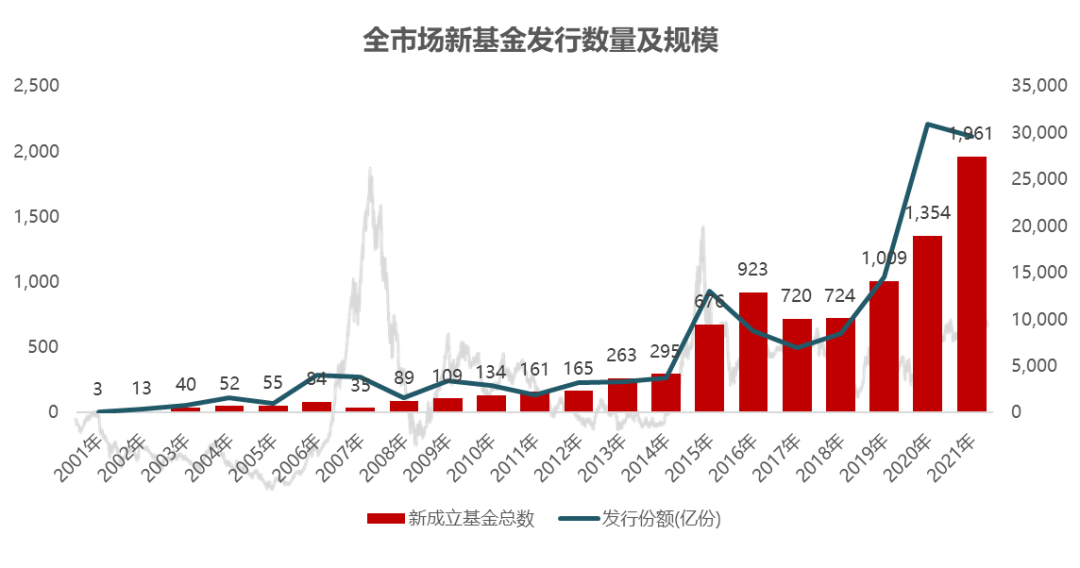

受到多重非经济因素的影响,近期A股市场出现大幅震荡。股票价格的波动不仅是对企业价值的判断的映射,同时也包含投资者的情绪和价值观的放大。当市场震荡加剧,很多基民也开始慌不择路。尤其是在近两年,新基金的发行规模和数量都到达了前所未有的新高度。在这样的天量发行背景下,人们对于基金的讨论热度居高不下,对于亏损的感知也变得更加敏感。

数据来源:Wind,2021.12.31,灰色折线为上证综指走势

行为金融学中有个著名的「近因效应」,能够很好地解释许多投资者赚不到钱的主要原因:大部分的人会将注意力集中在最近几天的涨跌上,而忽略了历史业绩、宏观经济环境等广角因素,忘记了自己的投资纪律,从而无法从全局出发。

面对持续下跌的基金,不少小伙伴发出了灵魂拷问:一只基金最长需要多久才能回本?如果一直跌下去,会不会到最后连本金都跌没了?

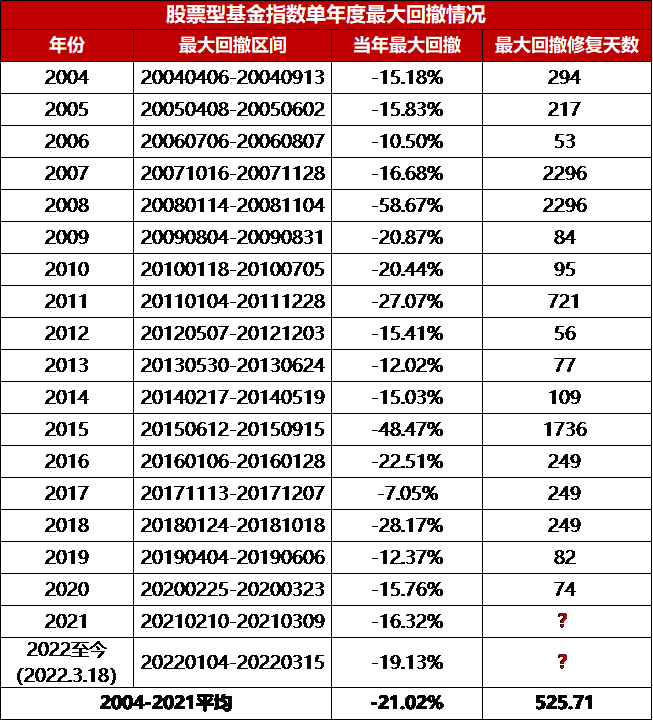

我们通常用「最大回撤」这一指标用来衡量一段时间内基金的最大亏损程度,指的是一段时间区间内任一历史时点往后推,净值走到最低点时的收益率回撤幅度的最大值。

根据Wind数据,截至2022年3月18日,全市场一共有9478只基金,在全市场所有基金产品中,回撤最大的一只基金的最大回撤为-87.61%,是一只大宗商品主题基金。据统计,全市场最大回撤较大的多为大宗商品主题基金或QDII基金;而回本时间较长的多为宽基指数基金,其中目前全市场回本时间最长的一只基金成立在07年的市场高点,回本用了4453天。

以上不过是目前已知最坏的情况,而投资于国内的主动权益类产品,实际的调整的幅度和时长并没有这么久,因为一只基金的背后依靠的是基金经理乃至整个公司投研团队的专业力量,借助机构的平台优势力争为普通投资者获得更为可观的回报;此外,基金投资的一篮子股票,与投资单一个股相比,在投资标的上更加分散。因此在过去的20多年里,即使A股的波动如此之大,也没有哪只基金真的达到100%的回撤。

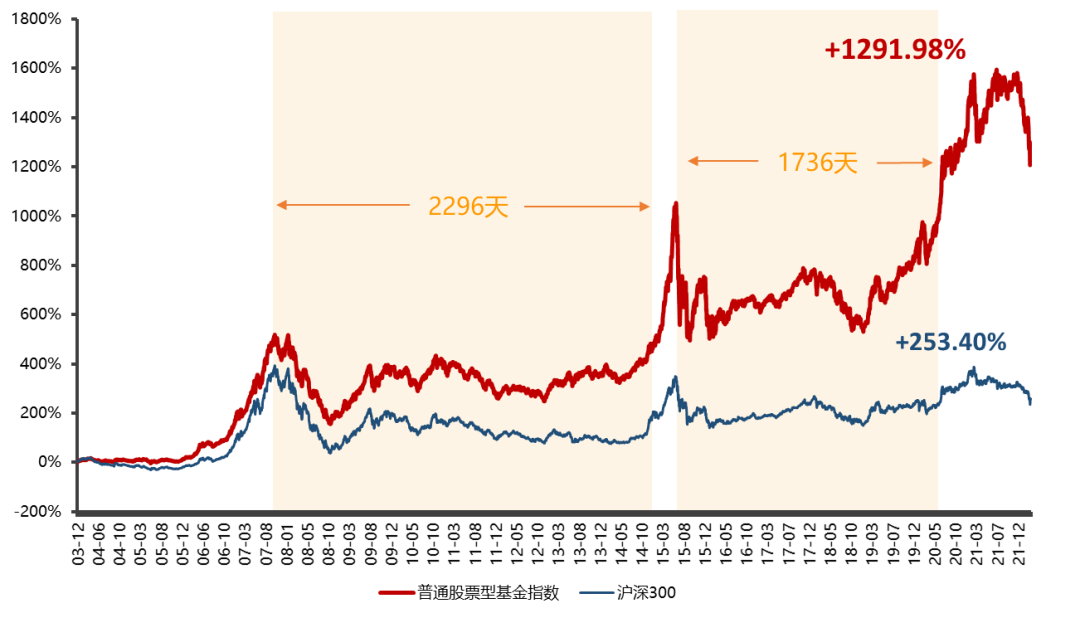

那么主动权益基金的表现究竟如何呢?我们以股票型基金指数为例,目前历史上2007年、2015年两次市场高点的最大回撤修复时长分别为2296天和1736天。但即使是从两次高点持有至今,收益率也依然有127.64%和22.33%,不但成功修复了市场高点以来回撤所造成的亏损,并且分别有着6.03%和3.11%的年化收益率。同时,拉长时间来看,股票型基金指数04年初以来至今的收益率却高达1291.98%,显著高于同期代表大盘的沪深300指数253.40%的涨幅。

数据来源:Wind,2022.3.18。两次市场高点至今指2007.10.16-2022.3.18,2015.6.12-2022.3.18。年化收益率计算公式:(期末点位-期初点位)/期初点位/天数*365*100%。

数据来源:Wind,2022.3.18

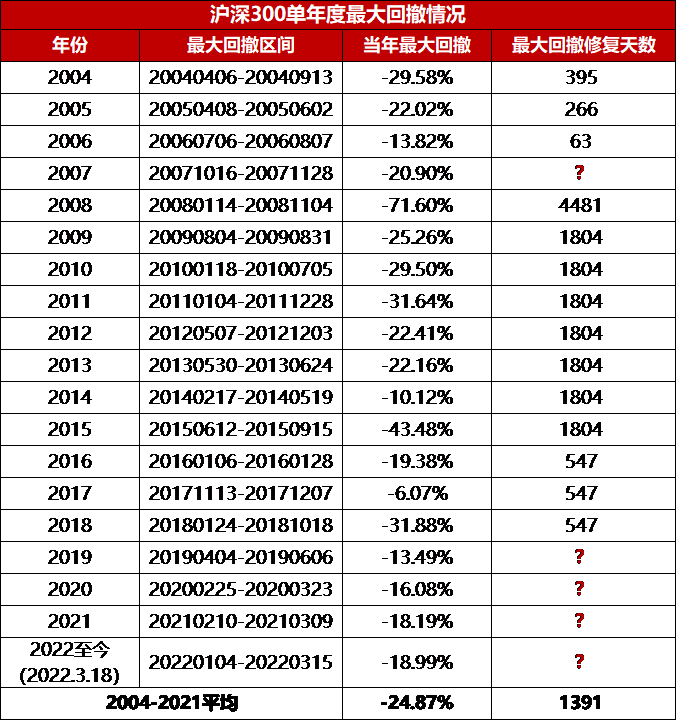

而我们通过与沪深300指数的进一步对比不难发现,如果不幸在每年的最高点入市,那么可能需要用比普通股票型基金指数更长的时间来恢复,沪深300指数最大回撤的恢复时间最长则达到4481天。由此可见代表主动权益类基金表现的股票型基金指数“爬坑”创新高的能力更加值得期待。这些基金的背后,是基金管理人利用专业化的主动管理优势,甄选出一系列优质企业的能力。

数据来源:Wind,2022.3.18

以日观年,天下大乱;以年观日,天下太平。如果将我们的视线距离缩短到一天的时间,想必没有几个人不会感到恐慌;但如果把视线距离拉长到三到五年甚至更长的时间,再回头看当时的恐慌气氛,似乎一切又会显得很平淡。所谓的“长期主义”,其实是一种格局,这种格局能够使人穿过眼前的重重迷雾,对未来怀有更加美好的期待。短期的大风大浪,也只不过是长期中的一朵小小的浪花,短期大过天的事,长期来看,也不过就是件微不足道的小事。

A股市场始终是一个高波动的市场,并且未来也将持续波动下去。我们无法判断什么时候才会到达底部,但是短期波动不改长期向上趋势,当出现不可预测的战争之时,巴菲特曾说过:不要在战争爆发时卖掉股票囤积现金、黄金,因为投资企业是随着时间的推移积累财富的最佳方式。只有想办法摒弃情绪的影响,拨云见雾地挖掘本身的价值,长期持有,用时间去抵消估值的波动,才有机会捕捉到企业长期成长的价值。

随着市场的逐步回暖,不少外资机构依然表示,积极的政策信号已然浮现,看好中国经济和中国资产的长期配置价值。当政策底、情绪底、估值底或接连出现,三底共振便是绝佳的入场时机。投资要做大概率正确的事,追求模糊的正确,好过精确的错误。坚定信心、相信国运、相信专业优秀的管理人,没有一个春天不会到来。

风险提示及免责条款

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。本文来自互联网用户投稿,文章观点仅代表作者本人,不代表本站立场。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如若转载,请注明出处。如若内容有涉嫌抄袭侵权/违法违规/事实不符,请点击 举报 进行投诉反馈!