常见的基金定投止盈法之估值止盈

常用的估值指标一般包括PE、PB等,以市盈率PE为例,证券市场的行情走势与PE密切相关,牛市的PE普遍较高,而熊市较低,如果市场估值过高,或者已经接近历史高点,那么股市很有可能发生转折,下图为中证500指数点位及PE估值。

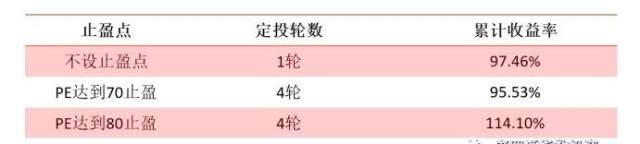

可以看到,历史上2007、2009和2015年的三波大牛市中,中证500的PE均呈现有规律的上涨和下跌,并且都达到了80多的位置,按照历史规律,在下一波大牛市到来的时候,PE有很大的可能会上涨到之前的高点,因此我们可以设置三个止盈标准:当大盘在上升到PE分别为70、80、90时赎回基金,不考虑红利收益再投,分别测算从2007年初至2015年底的定投累计收益率。

目前来看,PE=80是最优的止盈点,在PE=70止盈,退出市场过早,收益甚至还不如不止盈;但是,PE=90又会因标准太高,而错过两次牛市高点,收益更是不尽如意。

所以,要想选择合适的估值止盈点,需要了解指数历史估值的涨跌范围,并且估值在波动的行情中具有周期性的规律,但是所有的指数估值都是有规律可循的吗?我们接着看!

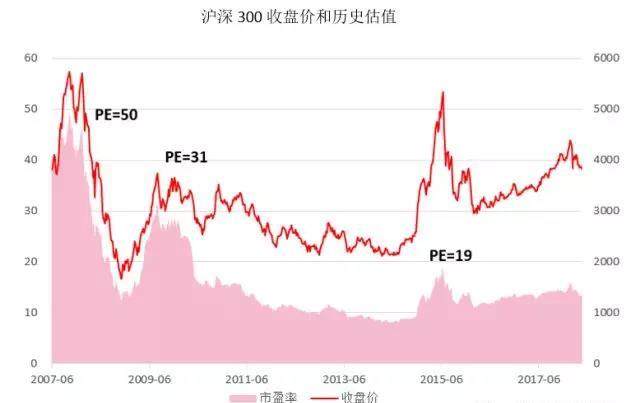

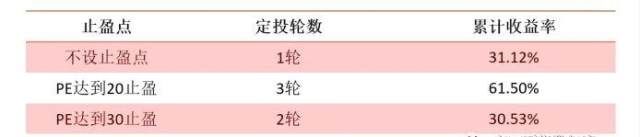

很明显的,沪深300指数的PE虽然仍跟随市场呈现周期性的涨跌,但PE峰值逐次降低,从50左右跌落到20附近,将估值止盈法应用到这类指数很有可能会失效!我们来测算一下!

可以看到,在PE=20时可以获得最高的收益,也就是说,在无法预测第三次牛市PE会降低到20附近的情况下,如果按照前两波牛市PE的波动区间来设置止盈点,不仅会错失61.5%%的收益,还有可能不如不设止盈点的定投!

估值止盈法具有局限性,投资者应谨慎选择!

局限一

估值止盈法并不适用于所有指数,确切来说,只有当指数的估值指标(PE,PB等)具有十分明显的周期性规律,并且牛市估值可预测的情况下,估值止盈才能发挥最大的效果。

局限二

市盈率PE受价格P和每股盈余EPS影响,所以当EPS涨幅高于P时,便会出现估值整体下降的情况,上例中的沪深300在2015年牛市高点的PE也只有19左右,这是因为指数成份公司的盈利增速要高于市场的整体判断。因此,估值止盈点的确定难度更高,需要将公司未来的经营状况、行业成长空间等因素考虑进来。

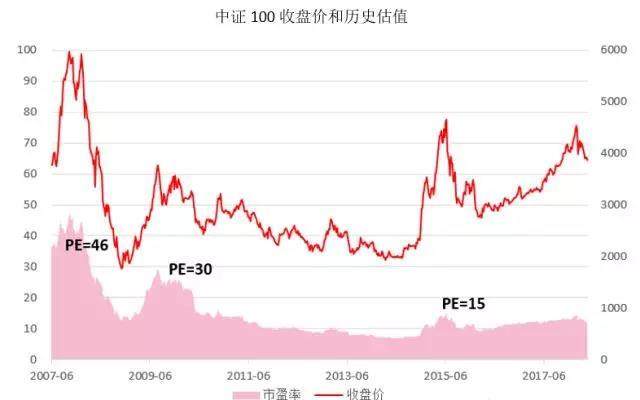

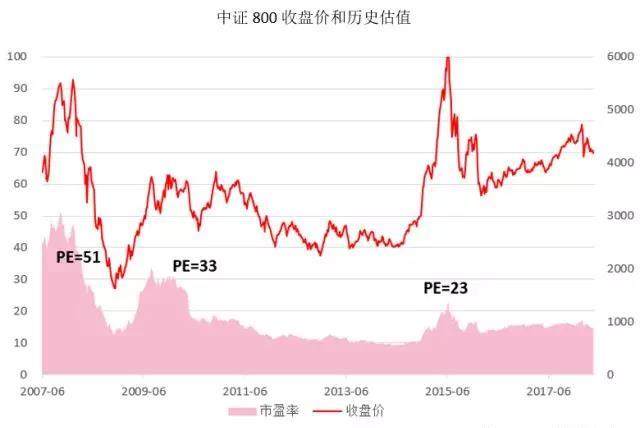

中证100,中证800以及创业板指数为例,牛市估值都不像中证500那样比较容易预测,所以都不太适合估值止盈法。

风险提示及免责条款

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。本文来自互联网用户投稿,文章观点仅代表作者本人,不代表本站立场。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如若转载,请注明出处。如若内容有涉嫌抄袭侵权/违法违规/事实不符,请点击 举报 进行投诉反馈!