ROE的背后还有很多弯弯绕,纸面高低并不重要。一文读懂ROE

什么是ROE?它为什么重要?

ROE,中文名叫净资产收益率,也叫权益报酬率或权益净利率。

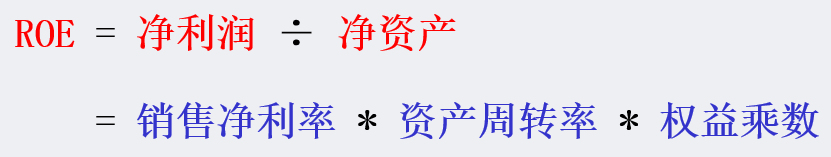

计算公式如下:

意思就是说在一家公司经营过程中,股东的实际投资和当年净利润的比率。

这么说有点苍白,咱们举个例子:

假设A公司股东在2017年年末投了500万,又从银行等方面借了500万,2018年净盈利100万,我们就说这家公司的净资产收益率(ROE)为20%,计算方式是100/500。

所以这个指标衡量的是一家公司股东实际投入的产出比率,这个看起来就很“现实”,所以即便是巴菲特也曾说过ROE是他最看重的指标之一。

ROE的高低并不取决于纸面

ROE固然是有用的,但很多人只看表面的数字,就比如看到某家公司在某一年ROE忽然高涨就兴奋地不行想要买入,这样是完完全全错误的,因为对于一家公司ROE的思考必须要从本质出发。

在财务上,有一个著名的分析法叫杜邦分析法,这个方法的核心就是对于ROE的拆解,如下:

老韭简单给大家解释一下:

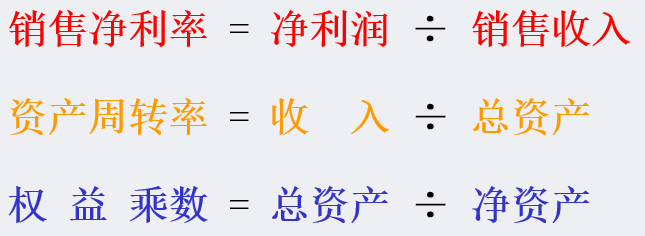

销售净利率指的是销售产品所获收入中有多少是净利润,衡量的是盈利能力;

资产周转率指的是平均每份资产可实现多少的销售收入。衡量的是周转运营能力;

权益乘数指的是每一份净资产可杠杆多少可用于运营的资产,衡量的是杠杆能力;

为大家更容易理解,老韭把这三个指标的公式写出来如下:

也就是说对于任何一家公司来说,它最终ROE这个指标数值的确定由这家公司的盈利能力、运营能力和杠杆能力构成。

所以,单看ROE这个数是没用的,还要看这家公司的内在。

我们继续拿上边的A公司举例

A公司在2019年又从银行处借来500万(假设2018年的利润全部分红没有留存),那这时A公司的总资产就达到了1500万(股东投资500万+2018年借款500万+2019年借款500万),但到年终的时候又只有100万利润。

这个时候你光看ROE还是20%,因为股东权益和净利润都没变,但公司的质地可就差了很多了。

第一、 负债增多了,未来还款压力大;

第二、 盈利能力也下降了,2018年A公司仅凭1000万的资产就可以获得100万的净利,但2019年A公司用1500万的资产也只获得了100万的利润。

如果是这种情况,A公司的股价必然会下跌,但ROE却始终保持不变,所以你能仅看ROE的纸面数值吗?

说到这儿,老韭再给大家介绍一个指标,叫ROA,中文名是资产收益率,核算的是总资产和净利润的比率,所以这个公式的指标是这样的

所以这个指标一定程度上可以对上述那种情况做出反映。

但老韭上边说过了,决定ROE的数除了杠杆比率外还有净利率和资产周转率。

大家都知道,不同生意由于销售的产品或服务的属性不同,回款周期也不同,这里最具代表性的就是房地产开发业,对于房地产开发公司来说,从最初拿地到盖楼基本都是纯支出,直到盖好房子卖出去以后才能有回款,而在汇款前是有一个周期的。

比如B公司主营房地产开发,股东投资10亿元,第一年主要是拿地盖房,没有利润(不考虑亏损问题),第二年有一批房子盖好卖出了一部分获得了1亿的净利润,第三年由于更多的房子完工实现了3亿的净利润,最后一核算发现第一年ROE为-1%,第二年ROE为10%,第三年ROE为30%。

这种情况你能在第一年说它是一个不好的公司吗?你又能在第三年说它将继续保持ROE的这种增速吗?

显然不能!这就是资产周转率导致的ROE失真问题。

当然,现在很多房地产公司都卖期房、有的甚至五证不全就开始卖房,基本上不会出现上边这个例子中这么极端的现象,老韭只是为了让大家更易于理解才举这么个案例,大家不要较真哈。

至于净利率大家应该是特别熟悉了,它对ROE的影响也很直观,老旧就不多说了。

利用ROE选股的必读事项

通过老韭上边讲的,大家应该已经明白了选取ROE主要的几个方面了,老韭再总结一下:

1、净利率;

2、资产周转率;

3、权益乘数(这个大家可以直接看资产负债率,权益乘数和资产负债率的转换公式为:权益乘数=1/(1-资产负债率));

此外,老韭再给大家提醒几个重要的资产负债率的值:

1、8%(目前年通货膨胀率大约是6%左右,考虑到汇率问题,8%算是一个保本的比率);

2、15%(如果每年ROE都能做到15%以上,就说明这家公司基本处于较好的水准);

3、20%(20%是一个关卡,能连续几年达到ROE20%以上的公司基本属于中上水准);

4、30%(ROE能连续几年做到30%以上,几乎就可以称得上是超级公司了,比如茅台)。

当然上述说的都有一个前提那就是净利率、权益乘数、资产周转率都处于正常状态。另外,连续几年20%以上的ROE通常情况下都是相对成熟的行业才容易出现。

老韭发这篇文章主要是想告诉大家ROE的本质和一些计算逻辑,并不是说这个指标就可以确定选股原则,大家一定要切记,股价不取决于任何一个单一指标,这个老韭已经说过了,任何不考虑全局的抓细节都是耍流氓,在股市中尤其如此。

风险提示及免责条款

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。本文来自互联网用户投稿,文章观点仅代表作者本人,不代表本站立场。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如若转载,请注明出处。如若内容有涉嫌抄袭侵权/违法违规/事实不符,请点击 举报 进行投诉反馈!